Навигация

Современное состояние рынка лизинговых услуг на территории Республики Беларусь

3.3 Современное состояние рынка лизинговых услуг на территории Республики Беларусь

По результатам исследований, проведенных Республиканским общественным объединением «Белорусский союз лизингодателей» можно сделать вывод о том, что, с одной стороны, конкурентная среда на рынке лизинговых услуг возросла, а с другой – появились однозначные лидеры рынка, объемы операций которых существенно опережают среднерыночные значения. Существующая на рынке конкуренция побуждает лизинговые компании усложнять предлагаемые продукты, что в свою очередь дает серьезный толчок в развития национального рынка лизинговых услуг. Так, в последние годы в практике белорусских лизинговых компаний начинают появляться сделки оперативного лизинга. Несмотря на то, что его доля в лизинговом портфеле на 01.01.2008 года не превышает 0,1%, сам факт его существования может свидетельствовать о выходе лизинговых отношений в Республике Беларусь на новый этап развития.

Также для белорусского рынка лизинговых услуг характерен постепенный отказ банков от активного участия в лизинговых проектах в качестве лизингодателя. Так, если в первые годы XXI века банки занимали более 60% рынка лизинговых услуг по объему переданного в лизинг имущества, то к настоящему времени их доля сократилась до менее чем 36% (35,8% в 2007 году), причем более 80% активных лизинговых операций банков приходится на три банка (ОАО «АСБ Беларусбанк», ОАО «Белинвестбанк» и ОАО «БПС-банк»). [19]

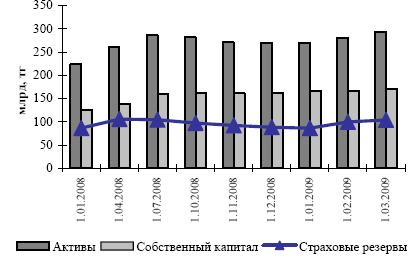

В качестве положительной тенденции можно отметить повышение финансовой устойчивости лизинговых компаний, которые за последние 4 года смогли в 5 раз нарастить объем участия в лизинговых проектах собственным капиталом. Если на протяжении 90-х годов прошлого века лизинговые компании представляли собой посредников между банками-кредиторами и лизингополучателями, то в настоящее время их участие в лизинговых проектах приносит реальную отдачу для всех его участников. Банк получает дополнительную гарантию возврата выданного кредита за счет собственного капитала лизинговой компании (что может отражаться в снижении ставок за счет сокращения рисковой надбавки), а предприятия-лизингополучатели могут рассчитывать на адекватность лизинговых ставок (так как лизинговые компании могут предлагать свои ресурсы по более низким ставкам, чем банки).

В настоящее время лизинговые операции активно осуществляет 22 банка и около 88 небанковских компаний, заключающих сделки в качестве лизингодателей. Однако активно лизинговыми операциями занимаются лишь около 55 лизинговых компаний. Остальные перепрофилировались либо лизинг не является для них значимым видом деятельности. [19]

Характерной особенностью отечественного рынка лизинговых услуг является его низкая прозрачность. Далеко не все участники рынка готовы предоставлять достоверную информацию о себе, повышая свою прозрачность для инвесторов и клиентов.

Так, лишь немногим более 34% компаний изъявили готовность предоставить финансовую отчетность для составления рейтинга лизинговых компаний в рамках проводимого исследования рынка (Приложение В). В результате в рейтинге приняло участие только 28 лизингодателей (включая группы компаний), представляющих 33 лизинговых компании из различных регионов Республики Беларусь. В совокупности данные компании занимают почти 80% долю рынка в сегменте лизинговых компаний (без учета операций банков-лизингодателей). Также необходимо указать на то, что в первую пятерку входят компании, имеющие возраст менее 8 лет (и три из них созданы в последние 4 года). В первой двадцатке лишь три компании имеют возраст более 10 лет (а средний срок жизни этих компаний составляет менее 5,5 лет). Из региональных лизинговых компаний в первой половине рейтинга оказались только две брестские компании, что соответствует общереспубликанской тенденции к концентрации лизинговых операций в городе Минске.

Наиболее динамично рынок лизинговых услуг Беларуси начал расти с 2002-2003 годов. В 2004-2007 годах суммарный объем лизинговых операций вырос более чем в 5 раз в номинальном выражении и более чем в 4 раза — в валютном эквиваленте (объем операций 2007 году достиг 494,4 миллиона евро).

Разрыв между ведущими операторами рынка, занимающими 25% его объема, и наиболее мелкими, также занимающими 25% его объема, в 2007 году составлял 32,7 раза, в то время как в 2003 году — только 9,1.

Средний срок функционирования компаний составляет 6 лет. При этом более половины их вышли на рынок в последние 5 лет. Причем следует обратить внимание на территориальную распределённость лизинговых компаний в рамках страны. Здесь проявляется высокая неоднородность. Так, на Минск приходится 94% совокупного объема лизинговых операций. Тем не менее, несмотря на некоторые неудобства для лизингополучателей из регионов, связанные с необходимостью поездок в Минск для заключения сделки, технически столичные лизинговые компании в состоянии реализовывать лизинговые проекты во всех населенных пунктах страны. Причем лизингодатели, выбравшие местом регистрации город Минск, увеличили свою долю в общем объеме объектов переданных в лизинг с 63 % в 2006 году до 94 % в 2007 году, в то время как у региональных лизингодателей данный показатель снизился. [19]

Практически все лизинговые компании в республике являются универсальными, то есть по заявке клиента могут поставить на условиях лизинга оборудование или недвижимость любого вида. Однако около 40% из исследованных в рамках рейтинга компаний в объеме лизинговых операций 2007 году имеет долю одного вида объектов лизинга более 70%. Еще в трети компаний более 85% операций распределилось между двумя видами объектов лизинга.

Одним из параметров характеризующих динамику развития рынка лизинга является отношение лизингового портфеля который отражает суммарную цену договоров лизинга (текущую сумму обязательств) на конец года в соответствии с графиками лизинговых платежей, независимо от фактической оплаты, к объему нового бизнеса. В Республике Беларусь этот показатель равен 1,35, это говорит о том, что рынок лизинга развивается темпами, значительно превышающими среднюю величину (таблица 1). Для устоявшихся рынков западных стран этот показатель находится в пределах 2,5 – 4,0. Среднемировые темпы роста объема нового бизнеса составляют около 5,5 % ежегодно. Стремительно растущий рынок лизинга России дает ежегодное удвоение объема нового бизнеса. По этому параметру Беларусь значительно отстает от своей восточной соседки.

Таблица 1 – Объем лизингового портфеля в 2004-2007 годах

| на 31.12.2004 | на 31.12.2005 | на 31.12.2006 | на 31.12.2007 | |

| Объем лизингового портфеля, млрд.руб. | 1201 | 1299 | 1717 | 2425 |

| Рост к предыдущему году, % | - | 8% | 32% | 41% |

| Отношение лизингового портфеля к объему нового бизнеса | 1,38 | 1,43 | 1,37 | 1,35 |

Объем нового бизнеса в Беларуси составил в 2007 году около 840 миллионов долларов США, а в России – около 35 миллиардов долларов.

Сравнивая показатели развития рынка лизинга в Республике Беларусь со средним показателем по странам Европы, можно сказать, что темпы роста опережают среднеевропейские, а уровень развития лизинга в стране отстает от европейского. Отношения объема нового бизнеса к общему объему инвестиций в основной капитал у нас по 2007 году составило 7,1 %, а среднеевропейский показатель 17 %, в развитых странах 25-30 %. Отношение объема нового бизнеса к ВВП у нас в 2007 году 1,9 %, а среднеевропейский – 1,7 %, в развитых странах около 2 % (таблица 2). Превысив средний уровень по странам Европы по отношению объема нового бизнеса к ВВП, рынок лизинга в нашей стране приблизился по этому показателю к развитым экономикам Европы.

Таблица 2 – Объем нового бизнеса за 2004-2007 годы

| 2004 год | 2005 год | 2006 год | 2007 год | |

| Объем нового бизнеса, млрд.руб. | 871,460 | 908,013 | 1253,667 | 1802,603 |

| Процент роста к предыдущему году | - | +4% | +38% | +44% |

| Доля в общем объеме инвестиций в основной капитал, % | 8,1 % | 6,0 % | 6,5 % | 7,1 % |

| Доля в ВВП, % | 1,7% | 1,4% | 1,6% | 1,9% |

| Количество заключенных договоров, шт. | 3787 | 3870 | 5947 | 6197 |

| Средняя цена договора лизинга, млн.руб. | 230 | 235 | 211 | 291 |

| Средняя стоимость объекта лизинга, млн.руб. | 16 | 26 | 38 | 45 |

По видам лизинга 93 % общей стоимости объектов переданных в лизинг составляет финансовый лизинг, 6 % возвратный, а объекты, переданные в оперативный, сублизинг, международный лизинг суммарно не дотянули в 2007 году даже 1 %. Важный для наращивания экспорта международный лизинг составил только 0,03% от общего объема лизинговых операций в стране.

По объему переданного в 2007 году в лизинг имущества предприятия государственной собственности составили 0,1%, предприятия частной собственности 92,5% и иностранной собственности 7,4%. Движение объектов переданных в лизинг лизингодателями по формам собственности представлено в таблице 3.

Таблица 3 – Движение объектов, переданных в лизинг лизингодателями, по формам собственности

| 2004 год | 2005 год | 2006 год | 2007 год | |

| Государственная собственность | 4% | 1% | 0,3% | 0,1% |

| Частная собственность | 95% | 97% | 96% | 92% |

| В том числе: - собственность физических лиц | 8,3% | 1,5% | 0,8% | 1% |

| - собственность негосударственных юридических лиц | 42,4% | 31,6% | 19,2% | 27,3% |

| - собственность АО с долей государственной собственности | 44,7% | 63,9% | 68,1% | 53,5% |

| - смешанная собственность без иностранного участия | 0,2% | - | 0,1% | 4% |

| - смешанная собственность с иностранным участием | 4,4% | 3% | 11,7% | 14,1% |

| Иностранная собственность | 1% | 2% | 3,5% | 7,4% |

Ввиду заметных изменений белорусского законодательства в последние годы в сторону улучшения инвестиционного климата и либерализации экономики, можно предположить, что в ближайшее время доля лизинговых компаний иностранной формы собственности будет медленными темпами расти.

Относительно источников финансирования приобретения имущества, предназначенного для передачи в лизинг в 2007 году можно отметить следующее, что белорусские лизингодатели 55% имущества приобрели за счет заемных средств, 38% за собственные средства и 7% за бюджетные средства. Распределение видов объектов переданных в лизинг в 2007 году можно увидеть в таблице 4.

Таблица 4 - Распределение видов объектов, переданных в лизинг

| Виды объектов | 2004 год | 2005 год | 2006 год | 2007 год |

| Здания и сооружения | 9% | 5% | 6% | 10% |

| Машины и оборудование | 63% | 72% | 57% | 40% |

| Транспортные средства | 26% | 21% | 35% | 48% |

| Остальное | 2% | 2% | 2% | 2% |

Рост доли транспортных средств среди объектов лизинга связывается, прежде всего, с приходом на рынок лизингодателей со значительными иностранными инвестициями и специализирующихся на данном виде объектов лизинга. Транспортные средства – наиболее ликвидный объект лизинга и лучший предмет финансирования для получения быстрого дохода, но транспортная отрасль относится к сфере услуг. Основа же экономики - промышленность, и именно здесь слабо используются возможности лизинга для создания новых производств и внедрения современных технологий. Финансирование лизинговых объектов, задействованных в промышленности, длительный процесс, сами объекты обладают низкой ликвидностью на вторичном рынке. Необходимо создание благоприятных условий для привлечения лизингодателей в финансирование новых технологий в промышленности и сельском хозяйстве.

Выше была уже затронута одна из проблем современного белорусского лизинга. Однако существует и ряд других. В основном все трудности связаны с законодательной базой. Во-первых, в «Положении о лизинге» оговорено, что объектом лизинга может быть только основное средство. По предложению Белорусского союза лизингодателей планируется это изменить. Объектом лизинга могли бы быть, например, малоценные быстроизнашивающиеся предметы, мебель, легковые автомобили для непроизводственной деятельности. К тому же было бы целесообразным отменить запрет на использование данных объектов для личных или бытовых нужд. Это позволило бы заключать лизинговые сделки с физическими лицами, что даст возможность развиваться рынку в новом направлении. Следует также обратить внимание на защиту прав собственности лизинговых компаний.

Еще одной из проблем белорусского законодательства является нечеткость терминологии, что в свою очередь порождает проблемы в трактовке понятий на практике.

Существует ряд проблем в методике бухгалтерского учета лизинговых операций. Так например следует решить вопрос у кого на балансе должен учитываться объект лизинга – у лизингодателя или лизингополучателя. В научной литературе по этому вопросу существует несколько мнений.

Успешному развитию лизинга в республике препятствует ряд обстоятельств, основные из которых сводятся к следующему:

- недостаточность финансового, в том числе валютного потенциала;

- нехватка стартового капитала для организации лизинговых компаний;

- слабая диверсификация предоставляемых услуг;

- неразвитость связей с другими страховыми компаниями (практическое отсутствие рынка перестраховочных услуг);

- отсутствие системы информационного обеспечения лизинга, которая предоставляла бы постоянно восполняемую и доступную информацию о предложениях лизинговых услуг, и, связанное с этим, недостаточное понимание сущности лизинга, его достоинств, как у потенциальных лизингодателей, так и предпринимателей - потенциальных лизингополучателей.

Сотрудничество стран СНГ в сфере лизинга осложнено целым рядом причин. Непредсказуемость налоговых и таможенных правил, иных регуляторов хозяйственной деятельности делают любые долгосрочные операции в условиях СНГ рискованными. Поэтому требуется тщательная разработка каждого проекта, предусматривающая возможные риски и определяющая необходимые гарантии.

В целях расширения границ лизинговой деятельности необходимо:

- инициировать создание пулов страховых организаций государств СНГ для страхования рисков участников лизинга через границу и, возможно, пулов банков с целью инвестирования конкретных проектов лизинговой деятельности и выдачи гарантий под лизинговые сделки;

- укреплять связи между лизинговыми компаниями СНГ и связи между их объединениями и ассоциациями. Для данных структур целесообразно заключение соглашений о посредничестве, о взаимном представлении интересов в регионе.

В перспективе лизинг, как одна из рыночных и высокорентабельных форм, может дать рост общих объемов инвестиций в республике и реально расширить выбор методов и способов хозяйствования для организаций материальной сферы.

За счет развертывания лизинговых операций представляется реальным осуществить продвижение производимой отечественной промышленностью продукции на внутренний и международный рынок, обновление парка оборудования, не прибегая к крупным капиталовложениям, и в условиях низкой покупательной способности.

Заключение

В данной работе были рассмотрены не все виды небанковских финансовых организаций, так как их довольно большое количество и далеко не все они представлены на рынке кредитных услуг в Республике Беларусь.

Из данного небольшого обзора видно, что небанковские кредитно-финансовые организации играют очень важную роль в кредитной системе любого государства. В странах в развитым рыночным механизмом хозяйствования данные структуры уже очень давно проникли на рынок и успели даже создать себе прочный фундамент для дальнейшего развития.

Однако, как видно из первой главы, ни один источник не дает точной трактовки понятий каждого из видов небанковских кредитно-финансовых организаций. В связи с этим возникают некоторые сложности в понимании сущности данных структур, а также видов их деятельности, так как некоторые организации в одном государстве могут выполнять несколько видов операций на кредитном рынке, в то время как в другом государстве эти операции выполняют разные структуры. Это связано с расширением видов выполняемых операций.

Безусловно на все вышеперечисленное оказывает огромное влияние и развитость рынка небанковских услуг.

В Республике Беларусь данные организации, по понятным причинам, появились не так давно и многие из них только сейчас начинают осваивать рынок, либо же вообще только проникать на него.

Однако в нашей стране уже разработана достаточно устойчивая нормативная база, регламентирующая деятельность небанковских кредитно-финансовых организаций. В то же время существует и ряд недоработок. В частности они связаны с проведением лизинговых операций, о которых упоминалось в третьей главе. Однако в ближайшее время предусмотрено внесение поправок в ряд нормативных актов с целью улучшения условий деятельности данных структур. В тоже время в законодательстве прописано, что Национальный банк имеет право устанавливать для небанковских кредитно-финансовых организаций обязательные условия заключения сделок с клиентами. С одной стороны данный пункт себя оправдывает в сделках социальной значимости. Однако, в условиях рынка это является прямым вторжением в деятельность структур кредитного рынка, что может вызвать негативные последствия и определенную долю зависимости от государственных структур.

Относительно лизинговых компаний следует отметить то, что данные организации являются одними из наиболее развитых структур в Республике Беларусь среди всех кредитно-финансовых организаций. Однако все-таки существует ряд проблем, связанных в первую очередь с бухгалтерским учетом лизинговых операций, а также проблемы в сфере международного лизинга. Все это вызвано недостаточной проработкой нормативной базы. Опять же, нужно отметить нечеткие формулировки определений понятий в законодательстве Беларуси, и, к тому же, даны не все понятия, используемые в лизинговой деятельности как таковой, что в свою очередь косвенно ограничивает объем предлагаемых услуг на рынке.

Нужно еще отметить и тот факт, что многие лизинговые компании не рискуют предоставлять свою финансовую отчетность для ее детального изучения, что можно увидеть на примере проведения рейтинга. Это, безусловно, в первую очередь связано с недоработками в области законодательства.

Важным пунктом в решении проблем в сфере лизинговых услуг должна стать разработка и внедрение системы информационного обеспечения лизинга. Так как существует определенная ограниченность в понимании сущности лизинга, его экономической эффективности как у потенциальных лизингополучателей, так и, как это не парадоксально, у потенциальных лизингодателей.

В нашей стране еще существует проблема с объемом предоставляемых лизинговых услуг. В первую очередь это связано с нехваткой средств для расширения бизнеса. Решить данную проблему компаниям самостоятельно крайне сложно. Поэтому одним из наиболее вероятных способов решения проблемы финансирования может стать привлечение иностранных инвесторов для расширения существующего и организации нового бизнеса.

Как видно развитие данного сектора экономики нужно сделать очень много шагов прежде всего в законодательной сфере. Безусловно, что деятельность небанковских финансовых организаций должна быть строго регламентирована. Однако вслед за появлением новых нормативным актов, занимающихся регулированием деятельности данных структур, появляются новые проблемы, связанные с трактовкой понятий в нормативно-правовых актах. Безусловно, в один шаг прийти к желаемому результату невозможно, необходимо пройти очень долгий путь проб и ошибок, прежде чем чего-то достигнуть.

Список литературы

1 Деньги, кредит, банки. Учеб. – Г.И. Кравцова, Н.К. Василенко, Б.С. Войтешенко, Е.И. Кравцов, Г.С. Кузьменко, В.И. Малая, И.А. Михайлова, М.В. Ромаш, С.С. Ткачук, Н.Л. Федюкович; под общ. ред. проф. Г.И. Кравцовой – Мн.: ООО «Мисанта», 1997

2 Республика Беларусь. Законы. Банковский кодекс Республики Беларусь: [Принят Палатой представителей 3 окт. 2000 г.: Одобрен Советом Республики 12 окт. 2000 г.].

3 Республика Беларусь. Законы. Положение о лизинге на территории Республики Беларусь; [утверждено Постановлением Совета Министров Республики Беларусь 31 дек. 1997 г. №1769]. – Мн.

4 Республика Беларусь. Постановление. Об утверждении Инструкции о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций; [утверждена Постановлением Правления Национального банка Республики Беларусь 28 сентября 2006 г. №137]. – Мн.

5 Республика Беларусь. Постановление. Об утверждении Инструкции о порядке государственной регистрации и лицензирования деятельности банков и небанковских кредитно-финансовых организаций; [утверждена Постановлением Правления Национального банка Республики Беларусь 28 июня 2001 г. №175]. – Мн.

6 Республика Беларусь. Постановление. Об утверждении положения о порядке проведения ломбардных операций; [утверждена Постановлением Совета Министров Республики Беларусь от 20 мая 1994 г. N 353]. – Мн.

7 Ассоциация Кредитных Союзов Центрального Региона: Что такое кредитный союз - 20 апреля 2009. – Режим доступа: http://creditunion.ru/creditunions/general/

8 Белорусский союз лизингодателей [Информационный портал] – 28 апреля 2009. – Режим доступа: http://www.liz.by

9 Википедия: Свободная энциклопедия: Факторинг – 18 апреля 2009. – Режим доступа: http://ru.wikipedia.org/wiki/Факторинг

10 Все банки Беларуси: Беларусь создает национальную лизинговую компанию [Информационно-справочный портал] – 28 апреля 2009. – Режим доступа: http:// select.by/content/category/4/52/701/

11 Деньги напрокат: Все о факторинге [Информационный портал] – 10 апреля 2009. – Режим доступа: http://www.credit.ru/publication/1725/

12 Киркорова Н.И. Развитие лизинга в Беларуси// Объединенная Гражданская Партия [Информационный портал] – 13 апреля 2009. – Режим доступа: http://ucpb.org/rus/library/econompolitics/22.html

13 Латышев И. Правовые аспекты лизинга// Юридические услуги, юридические консультации [Электрон. ресурс] – 18 апреля 2009. – Режим доступа: http:// www.ilat.info/leasing.html

14 Лизинг град: Лизинг [Информационный портал] – 28 апреля 2009. – Режим доступа: http://leasing-grad.ru/rus/aboutleasing/

15 Непомнящий Е.Г. Экономика и управление предприятием: Конспект лекций/ Библиотека «Полка букиниста» [Электрон. ресурс] - 06 апреля 2009.- Режим доступа: http://polbu.ru/nepomn_economy

16 Рефераты: Ломбарды – 12 апреля 2009. – Режим доступа: http://ref.by/slovary

17 Факторинг [Информационный портал] – 12 апреля 2009. – Режим доступа: http://www.factorings.ru

18 Финансовые инвестиции, валютные рынки, иностранные инвестиции, международные финансы: Факторинг – 12 апреля 2009. – Режим доступа: http://fin-result.ru/rynok-kreditov11

19 Цыбулько А.И., Левкович А.О., Левкович О.А. Белорусский рынок лизинговых услуг: Обзор 2007 г. [Электрон. ресурс] – 28 апреля 2009 г. – Режим доступа: http://www.liz.by

20 Школа предпринимателей: Факторинговые операции/ - 12 апреля 2009. – Режим доступа: http://financialinfo.ru/factoring

21 Энциклопедия личных финансов: Инвестиционные фонды – 12 апреля 2009. – Режим доступа: http://investor100.ru/articles/investitsionnye-fondy/

22 International overseas services, inc.: Существующие типы компаний – 13 апреля 2009. – Режим доступа: http://ioserv.com/ios/ru/theor/companytype.sql

Приложение А

Форма заявления для согласования наименования банка (небанковской кредитно-финансовой организации)

Национальный банк Республики Беларусь

отдел регистрации и лицензирования

______________________________________

полные данные заявителя

(уполномоченного лица)

______________________________________

(паспортные данные (реквизиты

документа, подтверждающего полномочия)

ЗАЯВЛЕНИЕ

Прошу согласовать наименование банка (небанковской

кредитно-финансовой организации).

На русском языке:

Полное _____________________________________________________________

Сокращенное ________________________________________________________

На белорусском языке:

Полное _____________________________________________________________

Сокращенное ________________________________________________________

______________________ _______________________ (дата) (подпись)

Приложение Б

Приблизительный текст договора лизинга

ДОГОВОР ФИНАНСОВОЙ АРЕНДЫ (ЛИЗИНГА) № ____________

г. Минск « ____ » _______ 2006г.

АРЕНДОДАТЕЛЬ: АРЕНДАТОР:

Открытое акционерное общество «Агролизинг»

в лице директора ____________________________

действующего на основании Устава

Адрес: 220073, г.Минск, ул. Ольшевского, 24, оф. 907

Телефон: (017) 228-51-00, 228-51-06

р/с № 3011208010013 в филиале ОАО «Белагропромбанк» - Минская городская дирекция

в г. Минске, код 963

УНН – 190738158 , ОКПО – 37697272

1. ПРЕДМЕТ ДОГОВОРА

1.1. Арендодатель по заявке Арендатора приобретает по договору поставки у организации-поставщика и передает Арендатору объект финансовой аренды согласно описи, предоставленной в приложении № 1 к настоящему договору.

1.2. Поставщиком объекта финансовой аренды выступает: ___________. Выбор поставщика осуществлен Арендатором.

1.3. Стоимость объекта финансовой аренды составляет - ________ (____) белорусских рублей, в том числе НДС по ставке 18% - _______ (____) белорусских рублей

1.4. Цена договора составляет: _______ (___) белорусских рублей, в том числе НДС по ставке 18% - ______ (__) белорусских рублей

1.5. Выкупная стоимость объекта лизинга составляет: _____ (______) белорусских рубля, в том числе НДС по ставке 18% - ____ (____) белорусских рубля

1.6. Арендатор возмещает Арендодателю в составе лизинговых платежей все (действующие и вновь вводимые в соответствие с законодательством) налоговые и иные обязательные платежи.

1.7. Отгрузка объекта финансовой аренды производится организацией-Поставщиком в адрес Арендатора на условиях договора поставки.

1.8. Арендатор пользуется гарантией работоспособности объекта финансовой аренды, выданной поставщиком. Арендатор имеет право предъявить непосредственно Поставщику (продавцу) объекта финансовой аренды требования, вытекающие из договора купли-продажи, в порядке, предусмотренном законодательством РБ.

1.9. Арендатор не может предъявлять Арендодателю претензии по качеству, количеству, техническому состоянию, комплектности и срокам поставки объекта финансовой аренды, получаемого Арендатором непосредственно от Поставщика, кроме случаев, когда ответственность за выбор Поставщика лежит на Арендодателе.

1.10. Арендатор не вправе отказаться от объекта финансовой аренды.

1.11. Арендатор подтверждает Арендодателю в трехдневный срок приемку объекта финансовой аренды подписанным актом приема-передачи.

1.12. После подписания акта приемки-передачи оборудования в финансовую аренду Арендатор отказывается от любых претензий к Арендодателю по поводу качества, комплектации и гарантийным обязательствам объекта финансовой аренды.

1.13. Объект финансовой аренды во внеэксплуатационный период будет находиться по адресу: ______________, а также по усмотрению Арендатора с согласия Арендодателя и банка-кредитора.

2.СРОК ЛИЗИНГА. АМОРТИЗАЦИЯ

2.1. Срок лизинга: ____ (___) месяцев. Срок лизинга исчисляется с даты подписания сторонами Акта приема-передачи объекта (или его части) в финансовую аренду.

2.2. Амортизация за срок лизинга составляет ___% от первоначальной цены объектов лизинга. Остаточная стоимость составляет ___% от первоначальной цены объектов лизинга.

2.3. Срок действия настоящего договора исчисляется с момента его подписания и действует до полного исполнения сторонами своих обязательств по настоящему договору.

2.4. По окончании срока лизинга и выплаты Арендатором всех платежей в течение 10-ти дней объект финансовой аренды передается в собственность Арендатору, о чем составляется соответствующий акт передачи объекта финансовой аренды.

3.ПРАВО СОБСТВЕННОСТИ И ПРАВО ПОЛЬЗОВАНИЯ ОБЪЕКТОМ АРЕНДЫ. РИСКИ

3.1. Объекты финансовой аренды находятся на балансе Арендатора. Арендодатель является собственником объектов лизинга на весь срок действия настоящего Договора до полной оплаты стоимости объекта лизинга и всех причитающихся платежей в соответствии с условиями настоящего Договора, после чего право собственности переходит к Арендатору в соответствии с п. 2.4 настоящего Договора лизинга.

3.2. На период действия Договора начисление износа оборудования производится Арендатором в соответствии с графиком арендных платежей.

3.3. Доходы, получаемые в результате использования объектов лизинга, являются исключительной собственностью Арендатора.

3.4. Документами, подтверждающими право Арендатора на владение и пользование объектами лизинга, являются: накладная, акт приемки-передачи объекта лизинга в финансовую аренду и настоящий Договор.

3.5. Риск случайной гибели, утраты, порчи и повреждения объекта лизинга переходит от Арендодателя к Арендатору с момента передачи ему во владение и пользование объекта лизинга.

3.6. Стоимость произведенных Арендатором улучшений объектов лизинга не подлежит возмещению Арендодателем.

3.7. На период действия гарантии ремонт объекта финансовой аренды производится за счет Поставщика. По истечении срока гарантии – за счет Арендатора.

4. ПРАВА И ОБЯЗАННОСТИ СТОРОН

4.1. Права и обязанности Арендатора:

4.1.1. Арендатор обязуется принять Объект лизинга по накладной с одновременным подписанием акта приема-передачи имущества в лизинг между Арендодателем и Арендатором.

4.1.2. Арендатор на срок лизинга наделяется правом пользования и владения объектами лизинга для осуществления всех видов работ с использованием объекта лизинга. Все расходы, связанные с доставкой объекта лизинга по месту нахождения Арендатора, а также другие расходы, оплачивает Арендатор.

4.1.3. Арендатор не имеет права заложить объекты лизинга, представить для описи и конфискации, передавать в аренду (сублизинг), реализовать или каким-либо иным способом отчуждать третьим лицам, вносить конструктивные изменения в объекты лизинга без письменного согласия Арендодателя.

4.1.4. Арендатор обязуется соблюдать все инструкции заводов-изготовителей по уходу, техническому обслуживанию и эксплуатации объектов лизинга.

4.1.5. Арендатор обязан зарегистрировать регистрируемые Объекты лизинга на свое имя в течение 10 дней со дня их получения и указать в регистрационных документах собственника Объекта лизинга - Арендодателя, в случае расторжения настоящего договора и изъятия объекта лизинга аннулировать регистрацию Объекта лизинга. Арендатор не имеет права без письменного согласия Арендодателя вносить изменения в регистрационные документы. Расходы по регистрации, внесению изменений в регистрационные документы, осуществляются Арендатором за свой счет.

4.1.6. Обеспечение техники безопасности, экологической безопасности при эксплуатации объекта финансовой аренды возлагается на Арендатора.

4.1.7. Арендатор не может требовать какого-либо возмещения убытков или уменьшения размера лизинговых платежей при нарушении им правил эксплуатации объектов лизинга, установленных заводами-изготовителями.

4.1.8. Невозможность или ограниченная возможность эксплуатации объектов лизинга Арендатором вследствие его технической неисправности, полного или частичного разрушения, экономической нецелесообразности и форс-мажорных обстоятельств не изменяют обязанности Арендатора по выплате всех лизинговых платежей по настоящему Договору и остаточной стоимости объектов лизинга.

Похожие работы

... своего имущества, которое переходит в собственность финансовой компании [2, с. 451]. ЗАКЛЮЧЕНИЕ Одним из списка актуальных вопросов развития экономики Республики Беларусь является деятельность небанковских финансово-кредитных организаций. Т.к. их функционирование является важным показателем социально-экономического развития общества и говорит о выходе экономики Беларуси на новый урове

... цен за период с начала года, % 2,4 2,8 1) Без внутреннего водного транспорта. 2) Конец периода к декабрю предыдущего года. 3.2. Прогнозирование и планирование финансовых ресурсов Республики Беларусь Анализ денежно-кредитной политики в 1995-2000 гг. показал, что в рамках существующей институциональной организации денежно-кредитной сферы никакие регулирующие усилия со стороны ...

... таблице № 1. приведены основные виды активов и обязательств финансовых посредников рассмотренных выше. Таблица № 1 Основные виды активов и обязательств различных финансовых посредников Посредник Активы (приобретаемые первичные ценные бумаги) Обстоятельства (продаваемые вторичные ценные бумаги) 1. Депозитные институты Коммерческие банки Ссуды фирмам Потребительские ...

... мер по реализации внешнеэкономической политики, сотрудничеству с другими государствами и взаимодействию с международными финансовыми организациями; 9) осуществление иных полномочий в соответствии со статусом, определенным Конституцией страны. Общегосударственные финансы управляются Министерством финансов. Аппарат финансовой системы проводит свою деятельность в соответствии с Конституцией ...

0 комментариев