Навигация

Характеристика отдельных видов общегосударственных налогов

2. Характеристика отдельных видов общегосударственных налогов.

2.1 Налог на добавленную стоимость

|

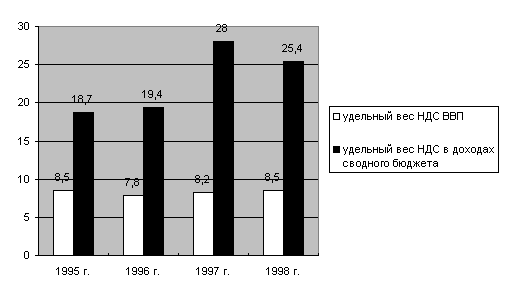

Налог на добавленную стоимость — основной общегосударственный налог в Украине и наиболее крупный источник государственных доходов. Например, в 1998г. поступления от НДС обеспечили 25,4% доходов сводного бюджета Украины (рис. 3.2). Этот налог был введен в 1992г. Декретом Кабинета Министров Украины. Законодательное оформление НДС получил в 1997 г. с принятием Закона Украины "О налоге на добавленную стоимость" (введен в действие с 1 октября 1997 г.).

Рис. 2. Удельный вес НДС в доходах сводного бюджета и в ВВП Украины, %

Объектом налогообложения являются операции по продаже товаров (работ, услуг) на таможенной территории Украины, а также ввоз и вывоз товаров (работ, услуг) за ее пределы. Плательщиками НДС являются:

• юридические и физические лица, объем налогооблагаемых операций по продаже товаров которых в течение последних 12 календарных месяцев превышал 1200 НМДГ;

• лица, которые ввозят товары (работы, услуги) на таможенную территорию Украины или получают от нерезидента работы (услуги) для их использования или потребления на таможенной территории Украины;

• лица, торгующие на таможенной территории Украины за наличные средства независимо от объемов продаж (кроме физических лиц, торгующих на условиях уплаты рыночного сбора);

• лица, которые на таможенной территории Украины предоставляют услуги, связанные с транзитом пассажиров или грузов через нее.

Плательщики НДС обязаны зарегистрироваться в налоговых органах. Каждому из них присваивается индивидуальный налоговый номер. Налоговые органы ведут реестр плательщиков.

Отчетным налоговым документом, который одновременно будет и расчетным документом, является налоговая накладная, которую плательщик налога обязан выдавать покупателю по его требованию. Кроме того, в товарных чеках или других расчетных документах, которые обязан выдавать продавец, должна указываться сумма НДС.

Налог на добавленную стоимость составляет 20 % цены товаров (работ, услуг) и добавляется к ней. Отдельные операции облагаются этим налогом по нулевой ставке (например, продажа товаров на экспорт). Кроме того, Законом установлен перечень операций, освобожденных от НДС (например, продажа книг отечественного производства, ученических тетрадей, учебников и учебных пособий, товаров специального назначения для инвалидов и т. д.).

Основой определения конечной цены реализации товаров (работ, услуг) являются отпускные цены предприятий, которые включают в себя себестоимость и прибыль. Цена реализации продукции (работ, услуг), содержащая НДС, определяется по формуле:

Цр=(С+П).1,2,

где С — себестоимость продукции; П — прибыль.

Сумма акцизного сбора по подакцизным товарам также включается в оборот, облагаемый НДС. Кроме того, в него включаются ввозная пошлина и таможенный сбор (по импортным подакцизным товарам) и другие надбавки к ценам, предусмотренные законодательством. Для определения суммы НДС, подлежащей перечислению в бюджет, используется метод налогового кредита. Налоговый кредит предоставляется всем плательщикам НДС. Он состоит из сумм НДС, уплаченных в отчетном периоде в связи с приобретением товаров (работ, услуг), стоимость которых включается в валовые расходы производства и обращения, а также в связи с приобретением основных фондов и нематериальных активов.

Если по результатам отчетного периода разность между суммой налога, полученной в связи с продажей товаров (работ, услуг), и суммой налогового кредита окажется отрицательной, эта разница должна быть либо возмещена плательщику из Государственного бюджета Украины, либо, по его желанию, засчитана в счет будущих платежей. Если эта сумма не возмещена в течение следующего месяца, она считается бюджетной задолженностью, на которую начисляются проценты на уровне 120 % учетной ставки Национального банка Украины.

При реализации товаров (работ, услуг), которые освобождены от налогообложения, плательщик не пользуется налоговым кредитом и включает суммы НДС, уплаченные поставщикам, в состав валовых расходов производства (обращения). Для некоторых видов продукции (в частности, для экспортных товаров) применяется нулевая ставка НДС. Продавец продукции (работ, услуг), к которой применяется нулевая ставка, имеет право на налоговый кредит и соответственно на возмещение из бюджета сумм НДС, уплаченных им при приобретении продукции (работ, услуг), необходимой для производства.

2.2 Акцизный сбор

Как и НДС, акцизный сбор является косвенным налогом (т. е. включается в цену товаров) и оплачивается, в конечном счете, покупателем, а не производителем продукции. Его относят к категории индивидуальных (специфических) акцизов, которые отличаются от универсального акциза НДС тем, что устанавливаются для отдельных видов товаров по дифференцированным ставкам. Перечень подакцизных товаров и ставки акцизного сбора устанавливаются Кабинетом Министров Украины.

Акцизный сбор был введен в Украине в 1992 г. и вместе с НДС заменил налоги с оборота и продаж. Акцизным сбором облагаются потребительские товары, которые, как правило, не относятся к предметам первой необходимости и уровень рентабельности которых достаточно ВЫСОК.

Объектом налогообложения акцизным сбором (схема 3.1) являются полная стоимость товаров, обороты по реализации подакцизных товаров, а также следующие обороты:

• по реализации товаров для промышленной переработки;

• по передаче товаров внутри предприятия для непроизводственных нужд, а также своим работникам, в том числе натуральная оплата труда;

• по реализации товаров без оплаты их стоимости в обмен на другие товары (работы, услуги), в том числе экспортные поставки в порядке товарообменных (бартерных) операций;

• по передаче бесплатно или с частичной оплатой товаров другим предприятиям и физическим лицам;

• по суммам, полученным в порядке частичной оплаты расчетных документов за реализованные товары;

• по суммам, которые поступают на основе решений арбитражного суда, судебных и других органов по рассмотрению споров от организаций железнодорожного, водного, воздушного и автомобильного транспорта;

• по реализации конфискованного, бесхозного имущества, которое по праву собственности перешло к государству.

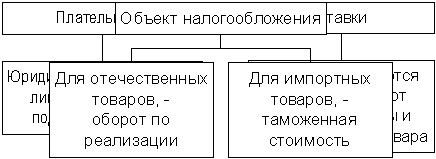

Схема 1. Акцизный сбор

Объектом налогообложения импортных товаров является их таможенная стоимость, если они приобретены за иностранную валюту. По некоторым импортным подакцизным товарам устанавливаются ставки, которые в несколько раз превышают ставки по аналогичным отечественным товарам. Причина такой дифференциации заключается в намерении не только увеличить бюджетные поступления, но и защитить отечественных производителей соответствующей продукции от конкуренции с импортными товарами. Взимание акцизного сбора предполагает решение финансовых проблем государства за счет обеспеченных слоев населения. Оно смягчает регрессивность налогов на потребление в целом. Перечень товаров, по которым взимается этот налог, в основном отвечает этой цели. Исключение составляют алкогольные и табачные изделия. Включение их в объект налогообложения акцизным сбором обусловлено, прежде всего, очень высокой рентабельностью этих товаров. При отсутствии налога их производители получали бы сверхвысокие доходы.

2.3Налог на прибыль предприятий

Этот основной прямой налог, взимаемый с юридических лиц в Украине. Он обеспечивает значительные поступления в бюджетную систему (например, в 1997 г. они составили 21 % доходов сводного бюджета Украины, а в 1998 г. — 19,8 %).

Налогообложение прибыли (дохода) предприятий постоянно находится в центре внимания законодателей, которые неоднократно принимали попытки усовершенствовать его Изменение объекта налогообложения, ставок налога, состава налоговых льгот, базы налогообложения вызывало необходимость принятия новых законодательных актов; в результате за период 1991—1998 гг. взимание налога с прибыли (дохода) предприятий регулировалось нормами четырех законов. Так, в 1991 г, в Украине действовал Закон СССР "О налогах с предприятий и организаций в соответствии с которым объектом налогообложения была балансовая прибыль предприятия, рассчитываемая как сумма прибыли от реализации продукции (работ, услуг), иных материальных ценностей и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Для предприятий устанавливался предельный уровень рентабельности, дифференцированный по отраслям. Максимальная ставка налога на прибыль в пределах установленного уровня рентабельности составляла 35 %. При превышении предельного уровня рентабельности она повышалась до 80 и 90 % (в зависимости от размера превышения). Кроме того, ставки налога на прибыль были дифференцированы в зависимости от сферы деятельности. Например, для предприятий общественного питания, торгово-закупочных, посреднических и зрелищных кооперативов она составляла 65 %, предприятий по переработке сельскохозяйственной продукции — 25, по ее выращиванию — 15 %.

Для правильного расчета прибыли от реализации продукции (работ, услуг) Законом был установлен перечень затрат по производству и реализации продукции (работ, услуг), включаемых в ее себестоимость.

С 1 января 1992 г. был введен в действие Закон Украины "О налогообложении доходов предприятий и организаций в соответствии с которым объектом налогообложения вместо балансовой прибыли стал валовой доход предприятия, уменьшенный на сумму материальных затрат и обязательных платежей. Тем самым в объект налогообложения кроме прибыли были включены расходы на оплату труда. Если предприятие не имело прибыли, но выплачивало заработную плату, оно должно было уплачивать налог на доход. Таким образом, налог на доход взимался независимо от степени доходности предприятия. Это вело к "вымыванию" огромных сумм оборотных средств у предприятий, производивших трудоемкую продукцию (работы, услуги) и не отличавшихся высоким уровнем рентабельности. Ставка налога составляла 18 % облагаемого дохода. Пониженные ставки в размере 15 % устанавливались для совместных предприятий с долей иностранного инвестора в уставном фонде более 30 % и в размере 9 % для опытных заводов. Повышенные ставки устанавливались для посреднической деятельности (65 %) и доходов от казино, видеосалонов, игральных автоматов, проведения концертно-зрелищных мероприятий (70 %).

Оказав немалое влияние на ухудшение финансового состояния многих предприятий и на увеличение теневого сектора экономики, рассматриваемый Закон был заменен с 1 января 1995 г. Законом Украины "О налогообложении прибыли предприятий". Объектом налогообложения стала балансовая прибыль предприятия, рассчитываемая как общая сумма прибыли от всех видов деятельности за отчетный период. Базовая ставка налога составляла 30 %. Производство сельскохозяйственной продукции не облагалось налогом на прибыль. Для предприятий агропромышленного комплекса устанавливалась ставка 15 %, для посреднических операций — 45, для прибыли от проведения лотерей и игорного бизнеса — 60 %.

С 1 июля 1997 г. был введен в действие Закон Украины «О внесении изменений в Закон Украины "О налогообложении прибыли предприятий"», в котором содержатся изменения методических основ налогообложения прибыли, потребовавшие введения специального налогового учета. Суть этих изменений заключается в следующем.

1. Вместо показателей "балансовая прибыль", "прибыль от реализации продукции (работ, услуг)", "выручка от реализации продукции (работ, услуг)", "себестоимость реализованной продукции", которые использовались в расчетах налога на прибыль в соответствии с Законом Украины "О налогообложении прибыли предприятий" от 28 декабря 1994 г. (далее — Закон), введены показатели "валовой доход", "валовые расходы производства и обращения". Валовой доход определяется как общая сумма доходов предприятия от всех видов деятельности, полученных (начисленных) в течение отчетного периода в денежной, материальной и нематериальной формах.

Валовые расходы производства и обращения определяются как сумма любых расходов предприятия в денежной, материальной и нематериальной формах, осуществляемых для компенсации стоимости товаров (работ, услуг), которые приобретаются предприятием для их дальнейшего использования в собственной хозяйственной деятельности. Для целей налогообложения из валового дохода вычитаются суммы акцизного сбора и НДС, полученные предприятием в составе цены реализации продукции (работ, услуг), и некоторые другие поступления, перечисленные в Законе. Из скорректированного таким образом валового дохода вычитаются валовые затраты производства и обращения предприятия и амортизационные отчисления; полученная разность представляет собой прибыль, которая является объектом налогообложения:

| Скорректированный валовой доход (валовой доход — НДС — акцизный сбор — взносы в уставной - полученные дивиденды — другие поступления, определенные законом о налогообложении прибыли) |

| Валовые затраты производства и обращения ± убыль (прирост) балансовой стоимости запасов на складах, в незавершенном производстве и остатках готовой продукции |

| Амортизационные отчисления |

| Налогооблагаемая прибыль |

2. Термин "амортизация" в соответствии с новым Законом означает постепенное отнесение затрат на приобретение, изготовление (или улучшение) основных фондов и нематериальных активов на уменьшение прибыли предприятия в пределах норм амортизационных отчислений.

Вводится новая методика расчета амортизационных отчислений. Суть ее в том, что линейный метод, в соответствии с которым каждый вид основных фондов и нематериальных активов амортизируется равными долями исходя из его первоначальной стоимости, нормативного срока службы и норм амортизационных отчислений, продолжает действовать только для нематериальных активов. Для основных фондов используется иной порядок. Во-первых, все они подразделяются на три группы, для каждой из которых нормы амортизации устанавливаются в процентах к балансовой стоимости этих групп в таком размере: для группы I — 1,25 % в квартал, для II — 6,25, для III — 3,75 %. Во-вторых, балансовая стоимость групп основных фондов рассчитывается по специальной формуле на начало каждого квартала. В-третьих, учет балансовой стоимости по каждому виду основных фондов ведется только по группе I. Для основных фондов, относящихся к группам II и III, учет балансовой стоимости ведется по совокупной балансовой стоимости соответствующей группы, поскольку для целей налогообложения не требуется вести учет балансовой стоимости по каждому виду основных фондов. В-четвертых, изменены нормы ускоренной амортизации основных фондов. Ранее действовавший порядок предполагал, что ускоренная амортизация — это увеличение ежегодной нормы амортизации в 2 раза. В настоящее время установлены следующие нормы ускоренной амортизации:

для 1-го года — 15 %, 2-го — 30, 3-го — 20, 4-го — 15, 5-го — ТО, 6-го — 5, 7-го — 5 %.

Учет основных фондов, по которым предприятие принимает решение об ускоренной амортизации, ведется отдельно для каждого объекта. Амортизационные отчисления начисляются на их первоначальную стоимость, увеличенную на сумму затрат по улучшению этих фондов.

3. Вопрос о дате возникновения обязательств по уплате налога на прибыль решается аналогично тому, как это принято для НДС, т. е. датой увеличения валового дохода считается дата события, которое наступило раньше: или дата зачисления денег на банковский счет предприятия (дата оприходования в кассе при реализации за наличные деньги), или дата отгрузки товаров (работ, услуг).

Датой увеличения валовых расходов производства (обращения) считается дата события, которое наступило раньше: или дата списания денежных средств с банковских счетов предприятия на оплату товаров (работ, услуг) (при расчетах наличными деньгами — день выдачи из кассы), или дата оприходования товаров либо фактического получения работ (услуг).

4. Вместо учета затрат на производство реализованной продукции предприятия (кроме производителей сельскохозяйственной продукции) для целей налогообложения должны вести учет прироста (убыли) балансовой стоимости материальных оборотных активов (запасов на складе, в незавершенном производстве и в остатках готовой продукции). Прирост балансовой стоимости этих запасов за отчетный квартал вычитается из суммы валовых расходов, а ее убыль прибавляется к валовым расходам плательщика налога в этом квартале.

5. Вместо нескольких ставок налога на прибыль, дифференцированных по видам деятельности, которые действовали ранее, применяется единая ставка (30 %) для всех плательщиков. В Законе осталось очень мало льгот по налогу на прибыль. Освобождается от налогообложения только прибыль предприятий, которые учреждены всеукраинскими общественными организациями инвалидов (если количество инвалидов составляет не менее 50 % общей численности работающих, а их фонд оплаты труда — не менее 25 % суммы общих затрат на оплату труда), и прибыль, полученная от реализации в Украине специальных продуктов детского питания собственного производства (в соответствии с перечнем, установленным Кабинетом Министров Украины).

Освобождаются от налогообложения также доходы неприбыльных организаций (к ним относятся учреждения образования, культуры, здравоохранения, которые содержатся за счет бюджета, благотворительные фонды, пенсионные фонды, кредитные союзы, ассоциации, религиозные организации, указанные в Законе), которые получены из источников, перечисленных в Законе (доходы от основной деятельности, безвозвратная финансовая помощь, добровольные пожертвования,

пассивные доходы). Несмотря на то, что в Законе Украины "О системе налогообложения" первым принципом построения налоговой системы страны названо стимулирование предпринимательской производственной активности путем предоставления льгот по налогообложению прибыли, направляемой на развитие производства, законом о налогообложении прибыли такие льготы не предусмотрены. Есть только норма, предусматривающая обложение прибыли от реализации инновационных проектов (продуктов), заявленных при регистрации в инновационных центрах, в размере 50 % действующей ставки налога.

Отмена дифференциации ставок налога и расширение базы налогообложения за счет сокращения льгот — это признак либерализации налогообложения прибыли.

Плательщики налога самостоятельно определяют сумму налога, подлежащего уплате, и уплачивают его не позднее 20 числа месяца, следующего за отчетным кварталом. Декларация о прибыли за отчетный квартал подается плательщиками государственным налоговым органам не позднее 25 числа месяца, следующего за отчетным кварталом.

Предприятия-производители сельскохозяйственной продукции подают декларацию о прибыли и расчет налога на прибыль вместе с годовым бухгалтерским отчетом и платят этот налог раз в год. Остальные плательщики, за исключением нерезидентов и производителей сельскохозяйственной продукции, уплачивают авансовые взносы налога за 1 и II месяцы квартала нарастающим итогом с начала года соответственно до 20 числа II и III месяца квартала.

Нерезиденты, которые осуществляют деятельность на территории Украины через постоянное представительство, должны рассчитывать сумму налога на прибыль и уплачивать его по результатам отчетного квартала.

Дивиденды, выплачиваемые эмитентами корпоративных прав, выделены в отдельный объект налогообложения. Независимо от того, является ли источником выплаты дивидендов прибыль или принято решение об их выплате за счет других собственных источников, плательщик начисляет и удерживает из выплат налог на дивиденды в размере 30 % начисленной суммы выплат. Плательщик налога на прибыль — эмитент корпоративных прав — уменьшает сумму начисленного налога на прибыль на сумму уплаченного налога на дивиденды. Налог на дивиденды не уплачивается при выплате дивидендов акциями (долями, паями), эмитированными предприятием, которое начисляет дивиденды, если такая выплата не меняет пропорций участия всех акционеров (собственников) в уставном фонде предприятия-эмитента. Устранение двойного налогообложения прибыли предусмотрено следующим образом: суммы налога на прибыль, полученную из иностранных источников, которые уплачены субъектами предпринимательской деятельности за границей, зачисляются во время уплаты ими налога на прибыль в Украине при наличии договора Украины с данной страной об устранении двойного налогообложения.

Похожие работы

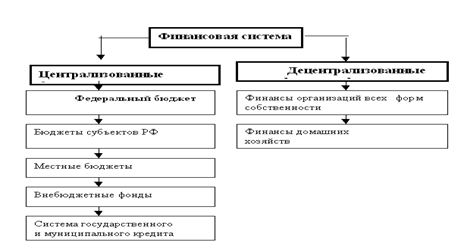

... стоящих перед обществом. Например, неоднократно изменялись способы распределения прибыли и пропорции ее деления между пред приятием и государством, корректировались ставки налогов и др. Деятельность государства в области финансов осуществляется по определенным правилам, с соблюдением установленных норм. Введение юридических норм позволяет установить единые правила организации финансовых связей, ...

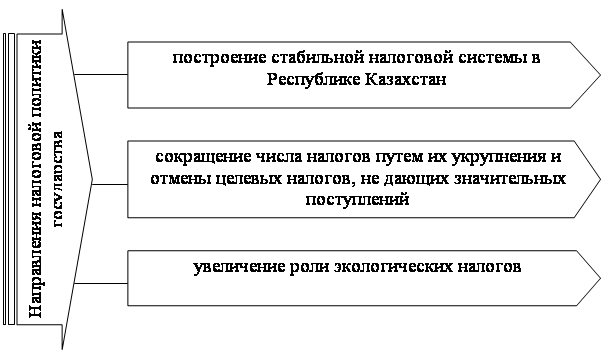

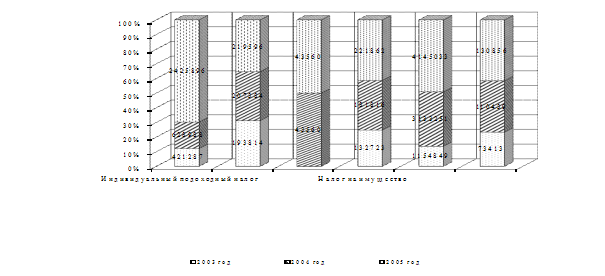

... Она зиждется на принципах, определяющих расширение налоговой базы, уточнение ставок, снижение налогового бремени малоимущих и уменьшение количества налогов. 2. Налоговая система Республики Казахстан 2.1 Виды налогов и объекты налогообложения Налоги классифицируются по различным основаниям. В зависимости от носителя налогового бремени налоги могут быть прямыми и косвенными. Прямые налоги ...

... . II. Уклонение от уплаты налогов, сборов, др. обязательных платежей. Состав преступления. § 2.1. Объект преступления Частью 1 ст.212 Уголовного кодекса Украины предусмотрена уголовная ответственность за умышленное уклонение от уплаты налогов, сборов и других обязательных платежей, которые входят в систему налогообложения, введённых в установленном законом порядке, совершенное служебным лицом ...

... декларирования доходов и представления сведений об имуществе, находящегося на праве собственности, от государственных служащих. Таким образом, территориальные бюджеты в Казахстане в основном обеспечиваются за счет налоговых поступлений, а именно, за счет местных налогов и сборов. За счет данных средств осуществляется финансирование программ важных для регионов, таких как развитие и стимулирование ...

0 комментариев