Навигация

Анализ коэффициентов финансовых результатов деятельности предприятия

3.2. Анализ коэффициентов финансовых результатов деятельности предприятия

Коэффициенты, характеризующие финансовые результаты деятельности предприятия, представлены в таблице КС2.

Показатели рентабельности:

Коэффициент рентабельности продаж Крп = Пр/В на начало и на конец периода соответственно равны: 0,53 и 0,70, т.е. Крп к концу периода увеличился в 1,32 раза. Такое увеличение показателя связано, скорее всего, с увеличением спроса на продукцию предприятия.

Коэффициент рентабельности всего капитала Крк = Пр/ВБ, показывающий эффективность использования всего имущества на начало и на конец периода имеет следующие значения: 0,03 и 0,04 соответственно. Показатель увеличился, но не значительно к концу периода, что может свидетельствовать о незначительной эффективности использования активных и пассивных финансовых ресурсов предприятия.

Увеличились коэффициенты рентабельности внеоборотных активов Крв = Пр/ВОА – с 0,04 до 0,09; рентабельность собственного капитала Крс = Пр/КиР – с 0,09 до 0,16; рентабельности перманентного капитала Крп = Пр/(КиР+ДСП) – с 0,05 до 0,06. Таким образом, увеличение всех показателей рентабельности означает общее улучшение рентабельности предприятия.

Показатели оборачиваемости:

Коэффициент общей оборачиваемости капитала Коок = В/ВБ, отражающий скорость оборота всего капитала на начало и на конец периода имеет следующие значения: 0,06 и 0,06 соответственно. Оборачиваемость всего капитала не изменилась за период.

Коэффициент оборачиваемости мобильных средств Комс = В/ОА, показывающий скорость оборота всех мобильных средств на начало и на конец периода имеет следующие значения: 0,30 и 0,13 соответственно. Снижение данного коэффициента характеризует отрицательную динамику.

Коэффициент оборачиваемости материальных оборотных средств Кмос = В/(З+НДС), отражающий число оборотов запасов на начало и на конец периода имеет следующие значения: 93,49 и 111,75 соответственно. Увеличение коэффициента говорит об относительном увеличении спроса на готовую продукцию.

Коэффициент оборачиваемости готовой продукции Когп = В/ГП, показывающий скорость оборота готовой продукции на начало и на конец периода имеет следующие значения: 480,29 и 156,70 соответственно. Показатель уменьшился к концу периода практически в 3 раза, что говорит о значительном снижении спроса на готовую продукцию.

Коэффициент оборачиваемости дебиторской задолженности Кодз = В/ДЗ<1 на начало и на конец периода имеет следующие значения: 0,59 и 0,29 соответственно. Уменьшение показателя свидетельствует об увеличении коммерческого кредита, предоставляемого предприятием своим контрагентам, т.е. об увеличении доли ДЗ<1.

Коэффициент среднего срока оборота дебиторской задолженности Ксдз = (NхДЗ<1)/В, характеризующий средний срок погашения дебиторской задолженности на начало и на конец периода имеет следующие значения: 619,26 и 1253,74 соответственно. Предприятию не удалось снизить данный показатель, что является отрицательным фактором.

Коэффициент оборачиваемости кредиторской задолженности Кокз = В/КЗ на начало и на конец периода имеет следующие значения: 0,63 и 1,35 соответственно. К концу периода предприятие стало рассчитываться по своим долгам быстрее. Ситуация к концу периода улудшилась.

Коэффициент среднего срока оборота кредиторской задолженности Кскз = (NхКЗ)/В, отражающий средний срок возврата коммерческого кредита на начало и на конец периода имеет следующие значения: 575,59 и 270,99 соответственно. Это говорит о положительной тенденции, средний срок возврата коммерческого кредита уменьшился в 2 раза.

Коэффициент фондоотдачи внеоборотных активов Кфва = В/ВОА, характеризующий эффективность использования основных средств и прочих внеоборотных активов на начало и на конец периода имеет следующие значения: 0,08 и 0,13 соответственно. Это означает, что на начало периода на 1 руб. внеоборотных активов приходилось 8 коп. Выручки. К концу периода показатель несколько улучшился.: на 1 руб. ВОА приходилось 13 коп. выручки.

Коэффициент оборачиваемости собственного капитала Коск = В/КиР, показывающий скорость оборота собственного капитала на начало и на конец периода имеет следующие значения: 0,18 и 0,23 соответственно. Повышение данного коэффициента отражает повышение уровня продаж.

В целом по предприятию динамика большей части коэффициентов оборачиваемости положительна. Финансовые результаты предприятия за анализируемый период улучшились, что свидетельствует о повышении деловой активности предприятия.

Оценка финансовых результатов коэффициентным способом (табл. КС2)

| Расчетные величины и тенденции изменения коэффициентов финансовых результатов деятельности предприятия. | |||

| Наименование | Значения | Тенденция изменения | |

|

| на начало периода | на конец периода | |

| 1 | 2 | 3 | 4 |

| 1. Коэффициент рентабельности продаж | 0,53 | 0,70 | ↑ |

| 2. Коэффициент рентабельности всего капитала предприятия (всех активов предприятия) | 0,03 | 0,04 | ↑ |

| 3. Коэффициент рентабельности внеоборотных активов | 0,04 | 0,09 | ↑ |

| 4. Коэффициент рентабельности собственного капитала | 0,09 | 0,16 | ↑ |

| 5. Коэффициент рентабельности перманентного капитала | 0,05 | 0,06 | ↑ |

| 6. Коэффициент общей оборачиваемости капитала (общей оборачиваемости активов) | 0,06 | 0,06 | - |

| 7. Коэффициент оборачиваемости мобильных средств | 0,30 | 0,13 | ↓ |

| 8.Коэффициент оборачиваемости материальных оборотных средств | 93,49 | 111,75 | ↑ |

| 9.Коэффициент оборачиваемости готовой продукции | 480,29 | 156,70 | ↓ |

| 10.Коэффициент оборачиваемости дебиторской задолженности | 0,59 | 0,29 | ↓ |

| 11.Коэффициент среднего срока оборота дебиторской задолженности, дн. | 619,26 | 1253,74 | ↓ |

| 12.Коэффициент оборачиваемости кредиторской задолженности | 0,63 | 1,35 | ↑ |

| 13.Коэффициент среднего срока оборота кредиторской задолженности, дн. | 575,59 | 270,99 | ↑ |

| 14.Коэффициент фондоотдачи внеоборотных активов | 0,08 | 0,13 | ↑ |

| 15.Коэффициент оборачиваемости собственного капитала | 0,18 | 0,23 | ↑ |

Глава 4. Синтетическая оценка финансового состояния предприятия и предложения по совершенствованию финансового состояния предприятия

Похожие работы

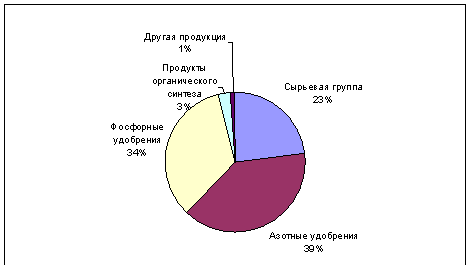

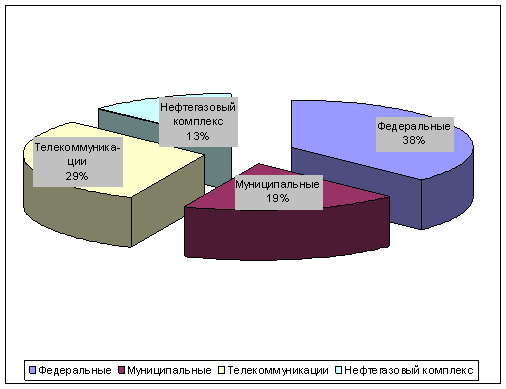

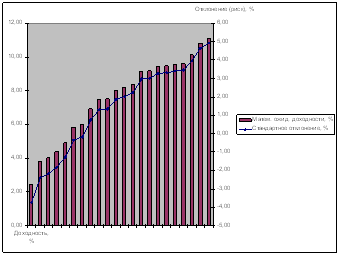

... негативных последствий для инвестиционного портфеля ОАО «МХК «ЕвроХим» и поиску путей формирования оптимальной структуры портфеля ценных бумаг организации на текущую дату. Рис. 4. Доходность еврооблигаций ОАО «МХК «ЕвроХим» на 02.03.2009 г. 3. Управление инвестиционным портфелем предприятия 3.1 Направления совершенствования структуры инвестиционного портфеля По сравнению с ...

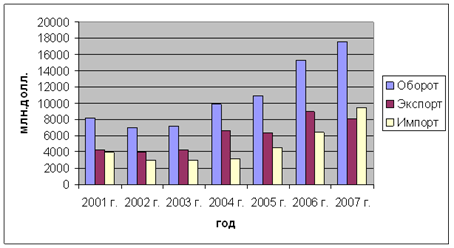

... . Отметим, что как Россия, так и США осознают необходимость дальнейшего роста внешнеторговых потоков, кроме того, он обусловлен динамикой и тенденциями развития современного мирового экономического пространства. 2. Проблемы воздействия экономического положения США и России на состояние экономики в этих странах 2.1 Экономические процессы в России и их воздействие на экономическое положение ...

... новых и модернизации действующих производств. В области ведется целенаправленная работа над созданием благоприятного климата для вложения капиталов. Инвестиционная политика в Тульской области основывается на принципах: · доброжелательности в отношениях с инвестором и взаимной ответственности участников инвестиционного процесса; · равноправия инвесторов; · ...

... с Указа Президента Российской Федерации от 05.12.1993г. №2096. Особое место уделено мерам государственной поддержки и в Федеральном Законе от 30.11.1995г. №190-ФЗ « О финансово-промышленных группах», а также в ряде Президентских Указов и Правительственных постановлений. К настоящему времени в Российской Федерации сложилась уже достаточно развитая правовая база, регламентирующая вопросы ...

0 комментариев