Навигация

Анализ ликвидности баланса

1.2 Анализ ликвидности баланса

Задача анализа ликвидности баланса возникает в связи с необходимостью дать оценку платежеспособности предприятия, то есть способности своевременно и полностью рассчитаться по всем своим обязательствам.

Ликвидность баланса определяется, как степень покрытия обязательств предприятия его активами, срок превращения которых в денежных средствах соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности все активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы (денежные и приравненные к ним средства);

А2 – ликвидные (быстрореализуемые) активы, включая дебиторскую задолженность (без безнадежной);

А3 – среднеликвидные (медленнореализуемые) активы (запасы и затраты);

А4 – постоянные (устойчивые, труднореализуемые) активы.

В свою очередь все пассивы предприятия по срокам их погашения подразделяются на следующие группы:

П1 – наиболее срочные обязательства;

П2 – срочные обязательства;

П3 – несрочные пассивы;

П4 – устойчивые (постоянные) пассивы.

Оценка ликвидности приведена в таблице 1.2.1, где представлена классификация активов по ликвидности и обязательств по срочности (в порядке снижения). Баланс абсолютно ликвиден, если по каждой группе обязательств имеется соответствующее покрытие активами, то есть предприятие способно без существенных затруднений погасить свои обязательства. Недостаток активов той или иной степени ликвидности свидетельствует о возможных осложнениях в выполнении обязательств.

Используя символы, представленные выше, условия ликвидности баланса можно записать следующим образом.

Баланс абсолютно ликвиден, если имеет место, следующее состояние:

Выполнение четвертого неравенства обязательно при выполнении первых, поскольку А1 + А2 + А3 + А4 = П1 + П2 + П3 + П4. Теоретически это означает, что у предприятия соблюдается минимальный уровень финансовой устойчивости, т. е. имеются собственные оборотные средства.

Произведем оценку ликвидности баланса ОАО «МЗСК» на основе таблицы 1.2.1.

Запишем фактическое соотношение активов, сгруппированных по степени их ликвидности, и пассивов, сгруппированных по срокам их погашения, и сравним полученные результаты с нормативными.

Таблица 1.2.1.

Оценка ликвидности баланса ОАО «МЗСК».

| Группы активов | Периоды (тыс. руб.) | Группы пассивов | Периоды (тыс. руб.) | |||||||

| Нач. 2004г. | Нач. 2005г. | Нач. 2006г. | Нач. 2007г. | Нач. 2004г. | Нач. 2005г. | Нач. 2006г. | Нач. 2007г. | |||

| А1 | 0 | 1256 | 3671 | 11438 | П1 | 0 | 7600 | 8182 | 15802 | |

| А2 | 50 | 3506 | 4272 | 5558 | П2 | 0 | 0 | 0 | 0 | |

| А3 | 50 | 7865 | 11312 | 17028 | П3 | 0 | 69 | 212 | 10 | |

| А4 | 0 | 133 | 4000 | 13978 | П4 | 100 | 5091 | 14861 | 32190 | |

| S | 100 | 11774 | 23255 | 48002 | S | 100 | 12760 | 23255 | 48002 | |

2004г. 2005г. 2006г. 2007г.

А1 > П1 А1 < П1 А1 < П1 А1 < П1

А2 > П2 А2 > П2 А2 > П2 А2 > П2

А3 > П3 А3 > П3 А3 > П3 А3 > П3

А4 < П4 А4 < П4 А4 < П4 А4 < П4

На начало 2004г. баланс является абсолютно ликвидным. Все соотношения выполняются.

Наибольшие проблемы в 2005г., 2006г., 2007г. ОАО «МЗСК» имело в части покрытия наиболее ликвидных активов и постоянных пассивов.

При этом нужно отметить, что за весь анализируемый период сумма наиболее ликвидных активов была меньше суммы наиболее срочных пассивов, что говорит о том, что предприятие не могло погасить наиболее срочные обязательства за счет собственных средств. Это может происходить из-за того, что у предприятия просто нет достаточного уровня доходов.

Говоря о быстрореализуемых активах, следует отметить, что их сумма была достаточной во всем анализируемом периоде. Это связано с высоким уровнем дебиторской задолженности, что, теоретически обеспечивает возможность погашения краткосрочных обязательств, но на практике является результатом сложностей в сбытовой политике предприятия.

Сумма медленнореализуемых активов превышала сумму несрочных пассивов за весь анализируемый период, что свидетельствует о возможности покрытия данной группы пассивов за счет собственных средств предприятия.

В дополнение к составленной пропорции по группам активов и пассивов вычисляют следующие показатели:

1. Текущая ликвидность (ТЛ), которая свидетельствует о платежеспособности или неплатежеспособности предприятия на ближайший к последнему отчетному периоду момент времени. Для расчета используется формула:

ТЛ = (А1+А2) – (П1+П2) (1)

ТЛ = (11438 + 5558) – (15802 + 0) = 1194 тыс. руб.

2. Перспективная ликвидность – это прогноз платежеспособности предприятия на основании будущих поступлений и платежей (до 1 года). Расчет перспективной ликвидности производится по формуле:

ПЛ = А3 – П3 (2)

ПЛ = 17028 – 10 = 17018 тыс. руб.

Текущая ликвидность предприятия имеет положительное значение, что свидетельствует о платежеспособности предприятия на первый квартал 2007 года. Прогноз платежеспособности предприятия на 2007 год является положительным, что говорит о том, что предприятие может не потерять свою платежеспособность при условии, что с ним будут вовремя рассчитываться.

Однако следует отметить, что проводимый анализ ликвидности баланса представлен не полным, более детальным является анализ платежеспособности предприятия за счет финансовых коэффициентов.

Таблица 1.2.2.

Показатели платежеспособности предприятия

| Показатели | Формула расчета | Индикатор | Периоды | Пояснения | |||

| Начало 2004г | Нача- ло 2005г | Нача- ло 2006г | Нача- ло 2007г | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Общий показатель ликвидности |

2004г: L1 = 0+0,5*50+0,3*50 0+0,5*0+0,3*0 2005г: L1=1256+0,5*3506+0,3*7865 7600+0,5*0+0,3*69 2006г: L1=3671+0,5*4272+0,3*11312 8182+0,5*0+0,3*212 2007г: L1=11438+0.5*5558+0.3*17028 15802+0.5*0+0.3*32190 | ≥1 | 0 | 0,7 | 1 | 0,8 | Используется для оценки изменения финансовой ситуации на предприятии с точки зрения ликвидности |

| 2. Коэффициент абсолютной ликвидности |

2004г: 2005г: L2 = 0 L2 = 1256 (0+0) (7600+0) 2006г: 2007г: L2 = 3671 L2 = 11438 (8182+0) (15802+0) | ≥0,1-0,7 | 0 | 0,2 | 0,5 | 0,7 | Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет денежных средств и краткосрочных ценных бумаг |

| 3. Коэффициент «критической» оценки |

2004г: 2005г: L3 = 0+50 L3 = 1256+3506 0+0 7600+0 2006г: 2007г: L3 = 3671+4272 L3 = 11438+5558 8182+0 15802+0 | Допустимое: 0,7-0,8 Желаемое: 1 | 0 | 0,6 | 1 | 1,1 | Показывает, какая часть краткосрочных обязательств предприятия может быть погашена за счет средств на счетах, в краткосрочных ценных бумагах, а также поступлений от кредиторов. |

| 4. Коэффициент текущей ликвидности |

2004г: L4 = 0+50+50 0+0 2005г: L4=1256+3506+7865 7600+0 2006г: L4=3671+4272+11312 8182+0 2007г: L4=11438+5558+17028 15802+0 | Необходимое: 2 Оптимальное: 2,5-3 | 0 | 1,7 | 2,4 | 2,2 | Показывает, какую часть текущих обязательств по кредитам расчетам с кредиторами можно погасить, мобилизовав оборотные активы |

| 5. Коэффициент маневренности функционирующего капитала | L5= 2004г: L5 = 50 (0+50+50) – (0+0) 2005г: L5 = 7865 (1256+3506+7865) – (7600+0) 2006г: L5 = 11312 (3671+4272+11312) – (8182+0) 2007г: L5 = 17028 (11438+5558+17028)– (15802+0) | Уменьшение показателя в динамике является положительным фактом | 0,5 | 1,6 | 1 | 0,9 | Показывает, какая часть функционирующего капитала обездвижена в запасах и долгосрочной дебиторской задолженности |

| 6. Доля оборотных средств в активах |

2004г: L6= 0+50+50 100 2005г: L6=1256+3506+7865 12760 2006г: L6=3671+4272+11312 23255 2007г: L6=11438+5558+17028 48002 | ≥0,5 | 1 | 1 | 0,8 | 0,7 | Показывает долю оборотных активов, которая зависит от отраслевой специфики |

| 7. Коэффициент обеспеченности собственными средствами |

2004г: L7= 100-0 0+50+50 2005г: L7 = 5091-133 1256+3506+7865 2006г: L7 = 14861-4000 3671+4272+11312 2007г: L7 = 32190-13978 11438+5558+17028 | ≥0,1 | 1 | 0,4 | 0,6 | 0,5 | Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости |

По данным таблицы видно, что в начале 2004 и 2005 гг. не соответствовали нормативам такие показатели как общий показатель ликвидности, коэффициент «критической» оценки и коэффициент текущей ликвидности. Но в целом наблюдается тенденция к росту всех показателей.

В целом ОАО «МЗСК» можно признать достаточно платежеспособным предприятием.

1.3 Модель анализа финансовой устойчивости предприятия

Показатели финансовой устойчивости предприятия определяются по балансовой модели предприятия. Анализируя финансовую устойчивость, необходимо оценить, в какой степени предприятие готово к погашению своих долгов.

Задачей анализа финансовой устойчивости является поиск ответов на следующие вопросы:

1. Насколько предприятие независимо с финансовой точки зрения?

2. Какова динамика уровня финансовой независимости?

3. Отвечает ли состояние активов и пассивов предприятия задачам финансово-хозяйственной деятельности?

Показатели, которые характеризуют независимость по каждому элементу активов и по количеству в целом, дают возможность измерить достаточно ли устойчиво анализируемое предприятие в финансовом отношении.

Общеизвестным считают, что хорошими показателями финансовой устойчивости обладает предприятие, у которого все долгосрочные обязательства (стр.590) и собственный капитал (стр.490) направляются преимущественно на приобретение основных средств, нематериальных активов и других внеоборотных активов.

Для того чтобы выполнялось условие платежеспособности предприятия необходимо, чтобы денежные средства, средства в расчетах и другие оборотные активы (стр.290) покрывали краткосрочные обязательства (стр.690).

Существует самый простой и приближенный способ оценки финансовой устойчивости, то есть соотношение, которое нужно поддерживать в балансе:

ОА<СК*2-ВНА

Рассчитаем данное соотношение по трем годам.

2004г. 100 > 100 * 2 - 0

100 >200 – соотношение не выполняется;

2005г. 12627 > 5091 * 2 - 133

12627 > 10049 – соотношение выполняется;

2006г. 19255 > 14861 * 2 - 4000

19255 > 25722 – соотношение не выполняется;

2007г. 34024 > 32190 * 2 – 13978

34024 > 50402 – соотношение не выполняется.

Данное соотношение соответствовало нормативному только в 2005г., поэтому можно сделать вывод, что только в 2005г. предприятие было финансово устойчиво. В 2004г., 2006г., 2007г. условие платежеспособности предприятия не выполнялось.

Показатели, которые характеризуют финансовую устойчивость предприятия, рассчитаем в форме таблицы 1.3.1.

Таблица 1.3.1.

Показатели финансовой устойчивости ОАО «МЗСК».

| Наименование показателей | Формула расчета | Индикатор | Значения | Вывод | |||

| Нач. 2004 | Нач. 2005 | Нач. 2006 | Нач. 2007 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Коэффициент капитализации |

2004г. 2005г. Y1 = 0+0 Y1 = 69+7600 100 5091 2006г. 2007г. Y1 = 212+8182 Y1 = 10+15802 14861 32190 | ≤ 1,5 | 0 | 1,5 | 0,6 | 0,5 | Коэффициент соответствует нормативу |

| 2. Коэффициент обеспеченности собственными источниками финансирования |

2004г. 2005г. Y2 = 100-0 Y2 = 5091-133 100 12627 2006г. 2007г. Y2=14861-4000 Y2=32190-13978 19255 34024 | Нижн. граница: 0,1 Оптим. значение: ≥0,5 | 1 | 0,4 | 0,6 | 0,5 | За 4 года данные соответствовали нормативному значению |

| 3. Коэффициент финансовой независимости |

2004г. 2005г. Y3 =100 Y3 = 5091 100 12760 2006г. 2007г. Y3 = 14861 Y3 = 32190 23255 48002 | ≥ 0,4-0,6 | 1 | 0,4 | 0,6 | 0,7 | Имеется тенденция к росту, по всем годам фактическое значение соответствует нормативному |

| 4. Коэффициент финансирования | Y4 = стр. 490 стр.590+стр.690 2004г. 2005г. Y4 = 100 Y4 = 5091 0+0 69+7600 2006г. 2007г. Y4 = 14861 Y4 = 32190 212+8182 10+15802 | Норм.: ≥ 0,7 Оптим.: 1,5 | 0 | 0,7 | 1,8 | 2 | Коэффициент стабилен и соответствует нормативному значению |

| 5. Коэффициент финансовой устойчивости | (собств. и приравн. к изменениям средства)

2004г. 2005г. Y5 = 100+0 Y5 = 5091+69 100 12760 2006г. 2007г. Y5 = 14861+212 Y5 = 32190+10 23255 48002 | Норм.: ≥ 0,6 | 1 | 0,4 | 0,6 | 1,4 | Имеется тенденция к росту, по всем годам, кроме 2005г., фактическое значение соответствует нормативному значению |

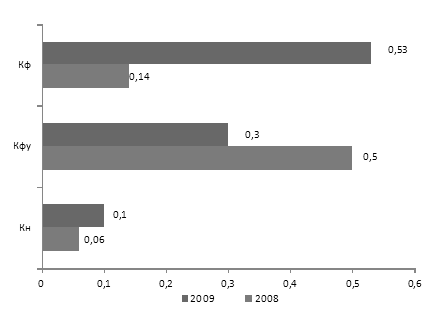

На основе динамики показателей, представленных в таблице, можно сделать выводы о финансовом состоянии ОАО «МЗСК».

Анализ показывает, что все показатели на протяжении анализируемого периода соответствовали нормативным значениям, что говорит о финансовой устойчивости предприятия.

Похожие работы

... уверенностью говорить о недостатках в организации финансового менеджмента на ТОО "Жулдыз", что требует разработки методов совершенствования всей системы финансового менеджмента на предприятии. 3. Пути совершенствования системы финансового менеджмента на предприятии ТОО "Жулдыз" 3.1 Разработка мероприятий финансового контроля Финансовая неустойчивость – это подтвержденная документально ...

... и дебиторскую задолженность (об этом говорят и более высокие показатели оборачиваемости запасов и дебиторской задолженности); - у предприятий малого бизнеса относительно выше текущие обязательства. Наиважнейшей целью финансового менеджмента малого бизнеса является грамотное управление оборотным капиталом: запасом, дебиторской задолженностью, денежными средствами и краткосрочными ...

... Кроме того, внутренние пользователи используют значительный круг финансовых показателей, формируемых из внешних источников, которые также входят в информационную систему финансового менеджмента. 1. Требования, предъявляемые к информации в системе финансового менеджмента на предприятии К информации, включаемой в систему финансового менеджмента на предприятии, предъявляются следующие основные ...

... деятельности, исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйственной деятельности. 1.2 Управленческий учет в системе финансового менеджмента Управленческий учет в системе финансового менеджмента на предприятии строится не сам по себе, а главным образом для решения задач оперативного анализа и управления на предприятии. Вершиной ...

0 комментариев