Навигация

Методика расчёта срока окупаемости инвестиционного проекта

2.5. Методика расчёта срока окупаемости инвестиционного проекта.

Любая закупка оборудования по своей сути является инвестицией. Поэтому далее мы будем говорить о расчёте сроков окупаемости оборудования, как о расчёте сроков окупаемости инвестиций. Окупаемость – это показатель, который представляет упрощённый способ узнать, сколько времени потребуется предприятий для возмещения первоначальных капиталовложений за счёт прибыли, полученной от данного проекта. Срок окупаемости (или период) – это время, за которое поступления от использования оборудования покроют затраты на инвестиции. Срок окупаемости обычно измеряется в годах или месяцах. При этом под прибылью подразумевается чистая прибыль после вычета налогов плюс финансовые издержки, проценты и амортизация. В период окупаемости можно включать, а можно и не включать период строительства. Во втором случае он будет, естественно, короче. Период окупаемости проекта определяется как частное от деления суммы инвестиций на сумму ежегодных поступлений. Например, в объект инвестирования вложено 100 000 000 ман., а приток денежных средств (прибыли) от этого вложения ежегодно составляет 40 000 000 ман. В результате деления первой цифры на вторую получается, что данные капитальные вложения окупятся через 2,5 года.

Учитывая состояние экономики, в настоящее время основным требованием к проектам, разрабатываемым лизингополучателем, является, прежде всего, быстрая окупаемость средств, вложенных в проект. Как правило, окупаемость не должна превышать 3-х лет. Таким образом, не масса прибыли, а быстрота окупаемости, скорость отдачи от вложенных средств – это решающий критерий использования лизинга.

Показатель периода окупаемости достаточно хорошо характеризует риск проекта, однако он не отражает эффективность проекта после периода окупаемости и не может быть использован для определения прибыльности проекта.

2.6. Математические методы оценки эффективности инвестиционных проектов

Основу расчётов в инвестиционном анализе составляют более сложные методы, основанные на использовании математических приёмов, а именно методы:

ü дисконтирования;

ü компаундинга;

ü расчёта внутренней нормы доходности.

Каждый из перечисленных методов учитывает влияние на финансовые результаты фактора времени, принятых ставок банковских ссуд, депозитов, инфляции, риска.

Действительно, манат, доллар, франк, единица любой другой денежной валюты, полученная через год или через 10 лет, стоит меньше, чем тот же манат, доллар, франк, получаемые сегодня. Поэтому для оценки текущей стоимости будущих поступлений и, наоборот, для оценки будущей стоимости имеющихся сегодня средств необходимо сделать соответствующие поправки вышеуказанными методами компаундинга и дисконтирования. Рассмотрим механизм использования этих методов.

Итак, компаундинг – это расширение, накопление через сложный процент. Суть метода компаундинга состоит в том, что мы можем подсчитать, как вырастет базовая сумма капитала при ежегодном проценте прироста дохода. Эту технику набегающего сложного процента иногда сравнивают со снежным комом. При начислении сложного процента мы находим будущую стоимость путём умножения текущей стоимости на множитель (1 + ставка процента) столько раз, на сколько лет мы делаем расчёт:

FV = PV (1 + r)n

где FV - будущая стоимость денежного потока капитала;

PV – текущая его стоимость;

r - ставка дохода (отношение чистого дохода к вложенному капиталу);

n - число лет.

Например, 1 000 ман., вложенных в бизнес под 10% роста, при условии ежегодного реинвестирования дохода через 5 лет возрастет до 1 610,5 ман.

(1 000´(1+0,1)5).

Дисконтирование – обратный процесс, это приведение будущих доходов к сегодняшнему моменту времени, т.е. расчёт настоящей, текущей стоимости будущего потока капитала:

Чистая стоимость каждого года (PV) – это то, насколько ценится соответствующий будущий доход (FV) сегодня, поскольку решения об инвестировании, его перспективности надо принимать сейчас.

Чистая приведённая стоимость (NPV) проекта представляет собой разность между суммарной текущей стоимостью будущих денежных потоков за каждый год и суммой первоначальных инвестиционных затрат. Говоря другими словами, процесс вычисления чистой приведённой величины дохода выглядит следующим образом:

1. вычислить текущие стоимости всех ежегодных денежных потоков;

2. сложить все дисконтированные денежные потоки;

3. вычесть инвестиционный расход из общей суммы дисконтированных денежных потоков.

NPV используется для оценивания различных предложений об инвестициях с использованием общей базы для сравнения. Причём при альтернативных вариантах инвестирования надо выбирать вариант с максимальной положительной разностью между суммой приведённых стоимостей и первоначальным вложением. Чем выше текущая приведённая стоимость будущих доходов, тем предпочтительнее данное вложение капиталов, так как именно чистая приведённая стоимость показывает рост благосостояния владельцев компании, которая достижима при принятии проекта. Наоборот, отрицательная величина NPV указывает на то, что доходы от предложенной инвестиции недостаточно высоки, чтобы компенсировать риск, присущий данному проекту, поэтому данное предложение должно быть отклонено.

Показатель чистой приведённой стоимости (NPV) обычно считается самым надёжным показателем бюджета инвестиции, но он не может быть единственным средством оценки спрогнозированных денежных потоков. Поскольку VPV определяет величину отдачи от инвестиции, то, скорее всего, чем больше инвестиция, тем больше будет результат. Следовательно, результаты сравнения разных по объёму инвестиций будут искажены, если для их оценки использовать только NPV.

Поэтому всегда целесообразно дополнительно рассчитывать показатель внутренней нормы доходности (или прибыли) предлагаемого проекта.

Внутренняя норма прибыли (IRR) – это та процентная ставка дисконтирования, при которой чистая приведённая стоимость (NPV) или эффект от инвестиций равен нулю. Говоря иначе, это та расчётная ставка процентов, при которой приведённая стоимость будущих денежных потоков равняется первоначальной сумме инвестиций, следовательно, капиталовложения окупаются. Значение IRR, при котором проект можно считать привлекательным, должно превышать условную стоимость капитала инвестора, например ставку по долгосрочным банковским кредитам, в противном случае - проект невыгоден. Этот показатель используется также как и показатель чистой приведённой стоимости для оценки эффективности инвестирования, только сравнение идёт по результату от проекта – получим или нет прибыль и на сколько максимально к границе внутренней нормы прибыли (желательно, чтобы выбранная процентная ставка дисконтирования была как можно дальше до этой границы).

Расчёт IRR представляет определённую сложность. Его точное значение определяется исходя из выполнения равенства:

где Rn - будущие денежные потоки соответствующего года;

Kn - первоначальные инвестиционные затраты.

Однако возможен приближённый расчёт внутренней нормы доходности с помощью итеративного процесса. Он начинается с приближённого задания барьерной ставки, при которой нужно будет дисконтировать будущие денежные поступления и такой, чтобы их суммарная текущая стоимость равнялась текущей стоимости начальных расходов - инвестиций. Затем полученное значение чистой приведённой величины дохода сравнивается с нулём. Если она положительна, то в следующий раз будет использована более высокая ставка. Если она отрицательна, то будет пробоваться более низкая ставка. Рамки для ставки дисконтирования постепенно сужаются, пока не наступит «касание» и не найдётся та ставка дисконтирования, при которой чистая приведённая стоимость проекта будет равна нулю.

Глава 3. Рынок лизинга и перспективы его развития

Похожие работы

... " подпись, заключив дополнительное соглашение, подтверждающее общую волю сторон по использованию клише при подписании договора, либо включив условие о применении клише в текст договора. ГЛАВА 2 Договор финансовой аренды (лизинга) в системе гражданско – правовых договоров 2.1 Понятие и сущность договора финансовой аренды (лизинга) Необходимость развития лизинга в России становится особенно ...

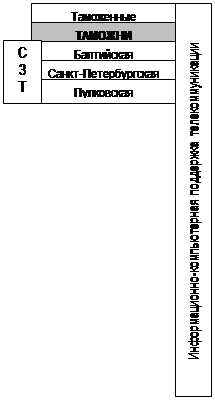

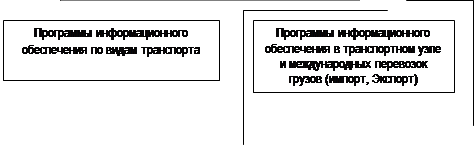

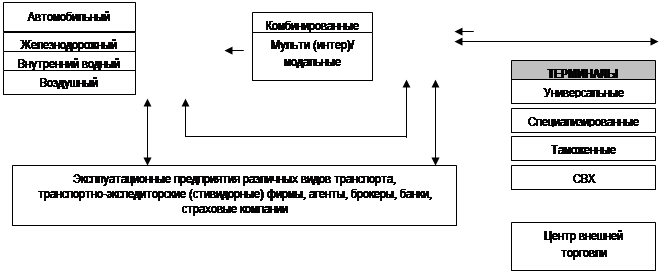

... Запад-Восток" и "Балтика-Центр-Юг" на пути российской части международных транспортных коридоров и могут явиться основой для развития интеграции российского транспорта с европейской и мировой транспортными системами. Вместе с тем этого недостаточно. Высокий потенциал роста перевозок, обусловленный расширением евроазиатских торгово-экономических связей, разветвленность и значительная протяженность ...

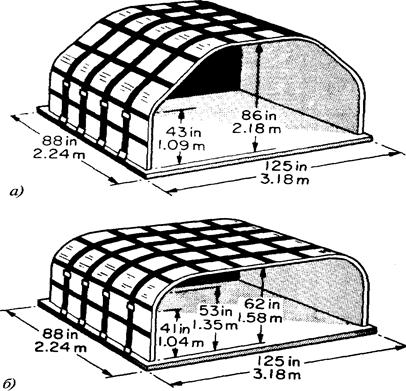

... в ОАО «Авиалинии Дагестана» персональную ответственность работников аппарата управления за исполнение воли вышестоящих органов. Организационно-распорядительные методы управления на предприятии разнообразны. Рычагами воздействия являются регламенты, нормы, инструкции, директивные требования, ответственность и полномочия, приказы, распоряжения, указания. Выделяют три группы организационно- ...

... . 1.Ф. Котлер ”Основы маркетинга”,Санкт-Петербург, 1994 г. 2. Ф.Котлер “Маркетинг Менеджмент”, Санкт-Петербург,1998 г. 3. В.Маркова “ Маркетинг услуг”, Москва,1996 г. 4. Журналы “ Aeroflot Inflight Magazine ” 5. Информация из источников компании ОАО “Аэрофлот – Российские Международные Авиалинии ” 125167 Москва Ленинградский проспект д. 37 корп. 9 Анализ маркетинговой и производственной ...

0 комментариев