Навигация

Стратегии использования опционов

2.6 Стратегии использования опционов

Помимо простой покупки или продажи опционов существуют различные стратегии, представляющие собой комбинированные позиции.

Прежде всего, хотелось бы высказать свое мнение относительно комбинированных опционных позиций. Оно состоит в том, что большей частью это бесполезно, с точки зрения получения прибыли.

Но создание новых стратегий - это способ зарабатывания денег, без использования торговли. Публикация книг, статей, разнообразных исследований тоже может приносить прибыль....

Однако мы считаем необходимым ознакомить вас с несколькими стратегиями, поскольку это знакомство позволит вам более полно представить себе опционную торговлю.

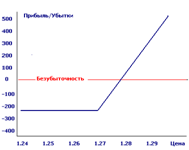

Покупка опциона предполагает фиксированные убытки, и теоретически неограниченную прибыль. Вот как это выглядит графически:

Рис. 3

Одно из главных преимуществ покупки опционов - то, что ваш риск ограничен и предопределен. Все, что вы можете потерять, когда вы покупаете опцион - это величина премии плюс комиссия брокеру. Поскольку ваш риск ограничен, нет никаких маржевых требований, связанных с покупкой опционов. Вам нужно внести полную цену опциона на ваш торговый счет, но дополнительные деньги никогда не потребуются. Покупка опционов также имеет неограниченный потенциал прибыли. Если Вы покупаете колл, Вы можете продолжать получать прибыль, пока цена продолжает подниматься.

График на рис.3 показывает прибыль и потери для колл опциона со страйком 1.27. Цена основного актива находится на горизонтальной оси, а прибыль и убытки находятся на вертикальной оси. Нулевой уровень представлен горизонтальной линией. Изгиб на синей линии происходит в страйке 1.27. Заметьте, по мере понижения цены, ваши потери ограничены.

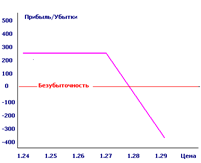

Продажа опциона предполагает получение фиксированной прибыли - сумма премии, минус комиссия брокеру, но при этом вы несете риск, который теоретически не ограничен (на практике ограничен размером вашего торгового счета).

Поскольку потенциальный риск неограничен, продажа опциона - маржевая позиция, точно так же как фьючерсная позиция.

На рис. 4 вы можете увидеть как графически выглядит продажа опциона (Опцион call со страйком 1.27).

Рис. 4

Вы видите на рисунке, что ваша максимально возможная прибыль фиксированная и эта прибыль будет сохранена для вас, только в случае, если цена на базовый актив будет 1.27 или меньше. Как только цена станет выше 1.27, ваша прибыль начнет уменьшаться, а при дальнейшем росте цены возникнут убытки, которые будут увеличиваться, по мере увеличения цены базового актива.

Представим себе ситуацию, когда рынок движется в диапазоне. Мы предполагаем что данная тенденция сохранится на рынке в течении какого то времени. В такой ситуации разумным действием будет продажа опциона call, поскольку мы предполагаем, что цена, находясь в диапазоне не превысит определенного уровня. Аналогично можно продать и опцион пут, поскольку мы предполагаем, что цена не опустится ниже определенного уровня находясь в диапазоне.

Продав одновременно эти два опциона, мы обнаружим, что используем стратегию с мудреным названием - продажа двойного опциона. Итак, продажа двойного опциона - это одновременная продажа двух опционов (call и put) в расчете на нахождение рынка в некотором ценовом диапазоне, и на уменьшение цен этих проданных опционов с течением времени.

Существует еще ряд стратегий с использованием опционов, где используется разнообразные варианты с одновременной куплей и продажей только опционов или же с одновременным использованием фьючерсных контрактов и опционов. Такие стратегии, как правило ограничивая риск, снижают возможную прибыль, либо при увеличении возможной прибыли увеличивают величину возможных потерь.

Заключение

Написанная мною работа позволяет сделать следующие выводы.

Опцион — это контракт как биржевой, то есть стандартизированный, так и небиржевой, по которому продавец-цедент за установленную по шкале биржей или договорную (при небиржевой сделке) плату-премию передает покупателю-держателю право, но не обязательство совершать сделки с товарами на наличном рынке, фьючерсными контрактами или иными финансовыми инструментами на срочной и фондовой биржах по определенной цене, сразу же обозначенной точно как минимальная или максимальная, и в течение предварительного установленного периода времени с заранее зафиксированной датой исполнения.

Фьючерсный контракт – это стандартный, юридически обязательный биржевой договор, отражающий требования продавцов и покупателей к количеству, сроку и месту поставки товара.

Отличительный черты фьючерсного контракта:

- биржевой характер;

- стандартизация по всем параметрам кроме цены;

- гарантия биржи того, что все обязательства, предусмотренные данным фьючерсом, будут выполнены;

- наличие особого механизма досрочного прекращения обязательств по контракту любого из сторон.

Основное различие между опционами и фьючерсами заключается в том, что поставка по фьючерсному контракту обязательна, а по опциону только возможна. Принцип ценообразования опционов примерно такой же, как фьючерсов.

Биржевые опционные контракты заключаются только на биржах и по механизму своего действия они почти полностью аналогичны фьючерсным контрактам.

Небиржевые опционы по механизму своего обращения аналогичны ликвидным форвардным контрактам.

Список использованной литературы

1. Авдеев Л.А. Рынок ценных бумаг: проблемы теории и практики. – Сургут: Издательство Сургутского университета, 2001.

2. Адоньева Д.О. Рынок ценных бумаг. – Новосибирск: СибАгс, 2002.

3. Бердников Т.Б. Рынок ценных бумаг и биржевое дело. – М.: Инфра – М, 2002.

4. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов. – М.: Научно техническое общество имени академика С.А. Вавилова, 2002.

5. Ворошилова И.Р. Рынок ценных бумаг и биржевое дело. – Краснодар: КГАУ, 2000.

6. Вострокнутова А.И. Рынок ценных бумаг и производных финансовых инструментов. – Сыктывкар: КРАТСиУ, 2003.

7. Дегтярева О.И. Рынок ценных бумаг и биржевое дело. – М.: ЮНИТИ, 2002.

8. Жуков Е.Ф. Рынок ценных бумаг. – М.: Юнити, 2002.

9. Золоторев В.С. Рынок ценных бумаг – Ростов – на – Дону: РГЭА, 2000.

10. Исханова Т.П. Российский фондовый рынок. – Хабаровск: РИЦ ХГАЭП, 2004.

11. Калов З.А. Мерзляков И.П. Актуальные проблемы развития фондового рынка. – М.: Юристь, 2000.

Похожие работы

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... по прошлым займам и депозитам и должны быть разработаны хорошо обоснованные оценки будущих тенденций. Глава III. Методы совершенствования управления рисками коммерческих банков 3.1 Основные методы управления рисками и ликвидностью в коммерческих банках Управление рисками не представляет собой набора формальных действий, которые осуществляются в некоем вакууме. Работая вместе с линейным ...

... – 80% продажи в стране базирования, США «Форд Мотор» – 69% продажи в стране базирования, США «Дженерал Электрик» – 73% продажи в стране базирования.2. Виды рисков Транснациональных Корпораций Современное развитие товарного производства и сферы различных услуг характеризуется созданием как многоотраслевых, так и специализированных на конкретном виде деятельности транснациональных ...

... ресурсов) в результате деятельности, если обстановка и условия проведения деятельности будут меняться в направлении, отличном от предусмотренного планами и расчетами. Из основных, часто встречающихся определений финансового риска, можно выявить несколько схожих моментов: - Деятельность, совершаемая в надежде на удачный исход; - Возможная опасность или неудача; - Вероятность ошибки или ...

0 комментариев