Навигация

Сучасна податкова система України

2.1 Сучасна податкова система України

У 90-ті р.р. минулого століття Україна була вимушена практично з нуля будувати власну систему оподаткування. Така система мала одночасно як відповідати вимогам ринкової системи економічного регулювання, так і виходити зі специфічних рис трансформаційних процесів, які здійснювалися в українській економіці. Недосконалість нормативних актів у сфері оподаткування, часто – некритичне копіювання досвіду розвинених країн, невпинне загострення трансформаційної кризи призвели до формування в Україні складної, заплутаної, суперечливої та неефективної податкової системи. Історія розвитку системи оподаткування свідчить про те, що податки можуть бути не лише джерелом наповнення бюджетів різних рівнів, а й інструментом регулювання тих чи інших соціально-економічних процесів — перерозподілу доходів між членами суспільства, стимулювання окремих видів господарської діяльності та обмеження розвитку інших тощо. Свідоме використання державою податків для досягнення певної мети проходить у рамках її податкової політики. Стратегія проведення податкової політики в Україні повинна спиратись на грунтовну теоретичну базу, максимально враховувати відмінність перехідного стану економіки держави.

Вся історія податкової політики зводиться до пошуків ідеалів оптимального оподаткування. При цьому держава не може задовольнятися лише загальними пропорціями розподілу ВВП. Вона повинна враховувати інтереси кожного підприємства, кожного члена суспільства. Іншими словами, податкова політика повинна влаштовувати і державу, і платників податків[4].

Станом на початок 2006 року в Україні справляються:

- загальнодержавні податки і збори (обов'язкові платежі);

- місцеві податки і збори (обов'язкові платежі);

а). До загальнодержавних належать такі податки і збори (обов'язкові платежі):

1) податок на додану вартість;

2) акцизний збір;

3) податок на прибуток підприємств, у тому числі дивіденди, що сплачуються до бюджету державними некорпоратизованими, казенними або комунальними підприємствами;

4) податок на доходи фізичних осіб;

5) мито;

6) державне мито;

7) податок на нерухоме майно (нерухомість);

8) плата (податок) за землю;

9) рентні платежі;

10) податок з власників транспортних засобів та інших самохідних машин і механізмів;

11) податок на промисел;

12) збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету;

13) збір за спеціальне використання природних ресурсів;

14) збір за забруднення навколишнього природного середовища;

17) збір на обов'язкове державне пенсійне страхування;

19) плата за торговий патент на деякі види підприємницької діяльності.

20) фіксований сільськогосподарський податок;

21) збір на розвиток виноградарства, садівництва і хмелярства;

23) єдиний збір, що справляється у пунктах пропуску через державний кордон України;

24) збір за використання радіочастотного ресурсу України;

25) збори до Фонду гарантування вкладів фізичних осіб (початковий, регулярний, спеціальний);

26) збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію.

Загальнодержавні податки і збори (обов'язкові платежі) встановлюються Верховною Радою України і справляються на всій території України.

б). До місцевих податків належать:

1) податок з реклами;

2) комунальний податок.

в). До місцевих зборів (обов'язкових платежів) належать:

2) збір за припаркування автотранспорту;

3) ринковий збір;

4) збір за видачу ордера на квартиру;

5) курортний збір;

6) збір за участь у бігах на іподромі;

7) збір за виграш на бігах на іподромі;

8) збір з осіб, які беруть участь у грі на тоталізаторі та іподромі;

9) збір за право використання місцевої символіки;

10) збір за право проведення кіно- і телезйомок;

11) збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей;

12) збір за проїзд по території прикордонних областей автотранспорту, що прямує за кордон;

13) збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

14) збір з власників собак.

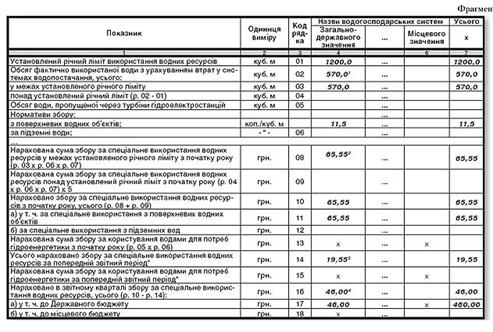

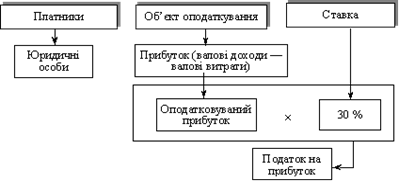

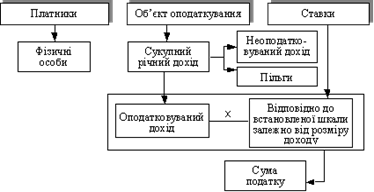

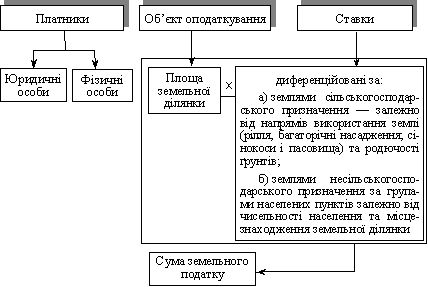

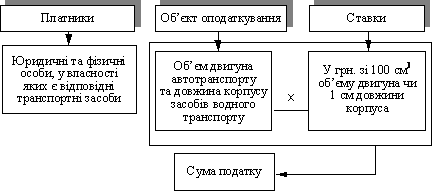

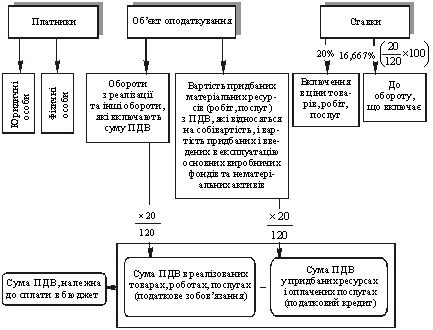

На рис.2.1 наведена існуюча структура оподаткування юридичних та фізичних осіб в Україні, розроблена самостійно на основі робіт [10], [29] з врахуванням змін в законодавстві станом на 1 січня 2006 року. В табл. 2.1 наведена коротка характеристика податків та зборів.

Таблиця 2.1

Основні характеристики податків в податковій системі України

| № | Вид податку чи збору | Об‘єкт оподаткування | Ставки | Адресність платежу |

| -1- | -2- | -3- | -4- | -5- |

| 1. | ПДВ | Операції з продажу, ввезення та вивезення товарів, робіт, послуг | 20%, 0% | Держбюджет - 100% |

| 2. | Акцизний збір | Обороти з реалізації підакцизних товарів (продукції) та митна вартість товарів (продукції), які імпортуються | Згідно переліку | Держбюджет 100% (за винятком акцизного збору, що сплачується платниками Криму та 80% вітчизняних нафтопродуктів і транспорту) з розподілом по окремим видам продукції |

| 3. | Податок на прибуток, дивіденди (дохід), нараховані на акції (частки, паї) госптовариств, які є у державній власності та у власності відповідної територіальної громади | Прибуток Окремі ставки : -доход від страх. діяльності -доход від страх.життя -доход по договорам довгострокового страх.життя (з особливостями п.п.7.2.4 -6%) -інші доходи страх. -доход від страх. ризиків -доход отриманий нерезидентом з джерелом їх походження з України -доходи нерезидентів від фрахту -виплати нерезиденту за надання рекламних послуг -доходи від ігрового бізнесу | -25% -3 % -3 % -0 % -25% -15% -6% - 20% 30 % | В повному обсязі в державний бюджет України (крім підприємств комунальної власності, які перараховують прибуток до місцевих бюджетів). В повному обсязі в державний бюджет України (крім дивідендів нарахованих на акції госптовариств, які є у власності відповідної територіальної громади |

| 4. | Податок з доходів фізичних осіб | Особисті доходи громадян | - 13 % | Загальний фонд бюджету області - 100% Крім податку, що утримується з грошового забезпечення та інших виплат військовослужбовців, та з ФОП в інозем. валюті працівників закордонних дипломат. установ |

| 5. | Плата за землю | землі с/х призначення, землі на-селених пунктів | Індексація до грошової оцінки земель с/г призначення на 2006 р. : -для ріллі, сіножатей та пасовищ – 0,1 -для багаторічн. Насаджень –0,03 - для населених пунктів - 1% від грошової оцінки; грошова оцінка земель яких не проведена, застосовують ставки збільшені в 3,03 раза | Загальний фонд бюджету області - 100% |

| 6. | Держмито | за дії, вчинені в інтересах юр. осіб і громадян та видачу документів, що мають юридичне значення | За встановлени-ми ставками від здійснення дій | В місцеві бюджети, крім мита, яке зараховується в держбюджет згідно ст.6 Декрету (з позовних заяв, які подаються до арбітражного суду і інш.) |

| 7. | Рентна плата за нафту, що видобувається в Україні рентна плата за газ, та газовий конденсат що видобувається в Україні | включається до бази оподаткув.при визначені ПДВ; до оптов. ціни на нафту і газ | з 01.01. 2006 р. Рентна плата за 1 тн нафти – 160 грн; і 30,6 грн. за 1000 куб.м. природн. газу; газовий конден-сат – 104,04 грн. за 1 тону | Держбюджет - 100% |

| 8. | Податок з власників транспортних засобів | З 100 см3 об‘єму циліндрів двигуна; з 1 квт потужності або 100 см довжини | В грн. | У разі реєстрації трансп. засобів на території обласного центру: спецфонд обласного бюджету – 30% спецфонд міського бюджету – 70% У разі реєстрації трансп. засобів на території міст, селищ та сільських місцевостей: спецфонд обласного бюджету – 50% спецфонд міських, селищних та сільських бюджетів – 50% Спецфонд обласного бюджету – 100 % |

| 9. | Податок на промисел | Сумарна вартість товарів за ринковими цінами | 10% від вартості товару- на 3 дні, 20% від вартості- на 7 днів | Загальний фонд бюджету області - 100% |

| 10. | Збір на геологороз-відувальні роботи, виконані за раху-нок держбюджету | Корисні копалини | В % від вартості видобутої сировини | Спеціальний фонд держбюджету України -100% |

| 11. | Збір за спецви-користання лісових ресурсів державно-го значення | -встановлені такси -орендна плата чи доход, одержаний від реаліз.лісових ресурсів | за встанов-леними таксами, виходячи з лімітів використання | Загальний фонд Держбюджету - 100% |

| 12. | Збір за спеціальне використання водних ресурсів загальнодержавно-го значення та збір за користування водами для потреб гідроенергетики і водного транспорту | Водні ресурси | 4,79коп/ куб.м. з поверхне-вих водних об‘єктів р.Дніпро; 7,31-р.Інгулець; 7,06коп/куб.м. підземні води (з урахуванням відповідних коефіцієнтів) | Загальний фонд Державного бюджету - 100 % |

| 13. | Платежі за кори-стування надрами загальнодержавно-го значення | Корисні копалини | відповідно до базових нормати-вів плати (з урахув. відпов.коефіц.) | Загальний фонд Державного бюджету - 100 % |

| 14. | Місцеві податки і збори | Згідно законодавства по рішенню органів місцевого самоврядування | по видам податків в межах розмірів, затверд..місцев. радами | Загальний фонд бюджету області - 100% |

| 15. | Внески на загаль-нообов‘язкове дер-жавне соц. страху-вання у зв»язку з тимчасовою втра-тою працездатності та витратами зу-мовленими народ- женням та похован- ням | Для юридичних осіб: Фонд оплати праці + компенс. виплати крім виплат по ПКМУ № 697 від 18.05.98 р. Для фізичних осіб :Фонд оплати праці + компенс. виплати крім виплат по ПКМУ № 697 від 18.05.98 р. | 2,9% 0,5% | Фонд соціального страхування з тимчасової втрати працездатності – 100 % |

| 16. | Збір на обов‘язкове пенсійне страху- вання о окремих операціях | Фонд на оплату праці (осн.+додатк..+компенс., та зао-хочувальні виплати у т.ч в натур. за викл. виплат, які не оподатковуються прибутковим податком -якщо з/плата не нараховується, то з мінімальної - фіз. Особи, що працюють у т.ч. і на умовах труд. договорів - юр. та фіз. особи з купівлі-продажу безготівкової валюти -юр та фіз. особи при відчуж. легков. автом., крім інвалід. і спадкоєм. -суб. підпр. діяльн..з торгівлі ювелір. вироб. із золота (крім обручок), платини і дорогоцін. каміння -з надання послуг стільникового зв‘язку -з операцій купівлі-продажу нерухомого майна - 1 % | 32 % 1 % до 150 грн. з\пл. вище 150 грн.- 2% з різниці 1,5 % -3% -5%- -6% - 1 % | Пенсійний фонд -100% Спеціальний фонд Державного бюджету - 100 % |

| 17. | Страхові внески на загальнообов»язко- ве державне соц. страхування на випадок безробіття | Для юридичних осіб: -Фонд оплати праці (осн.+додатк..+компенс. виплати за викл. виплат, які не оподатковуються прибутковим податком -якщо з/плата не нараховується, то з мінімальної Для фізичних осіб :-осн. з/пл.+додатк. .+ком-пенс. виплати за викл. виплат, які не оподатковуються прибутковим податком | 1,9 % 0,5 % | Фонд загальнообов‘язкового державного соціального страхування України на випадок безробіття - 100 % |

| 18. | Страхові внески на загальнообов‘яз-кове держ. соц. страх. від нещасного випадку на виробництві та проф. захворювання | У відсотках до суми факт. витрат на оплату праці (осн.+додатк..+компенс. виплати, які оподатковуються прибутковим податком -для добровільно застрахованих- у % до мінімальної з/пл | -Страхові тарифи, диференційовані по групах галузей економіки (видах робіт) залежно від класупрофес.ризику виробництва встановлених Законом для бюджетних установ- 0,2 від ФОП | Фонд соціального страхування від нещасних випадківна виробництві та професійних захворювань України –100 % |

| 19. | Фіксований сільськогосподарський податок | Площа сільськогосподарських угідь, переданих сільгосп-виробнику у власність або у користування в т.ч. на умовах оренди | Відсотки до грошової оцінки сільгоспугідь : для ріллі, сіножаті та пасовищ-0,5для багаторіч-них насаджень -0,3 у таких розмірах :І кв-л - 10% ІІ кв-л - 10% ІІІ кв-л - 50% ІУ кв-л - 30% | Держказначейство у районах-100% з по-дальшим розподілом : -Місцевий бюджет - 30%, -Обов‘язкове державне пенсійне страхування - 68% -Обов‘язкове соціальне страхування - 2% |

| 20 | Єдиний податок для суб‘єктів малого бізнесу | обсяг виручки від реалізації продукції (товарів,робіт, пос-луг) : -юр.осіб- не перевищує 1 млн. грн. -фіз. Осіб до 500 тис.грн чисельність : -юр. особи – не перевищує 50 осіб -фіз. особи-СПД –не перевищує 10 осіб | для : юр. осіб - 6% 10%; фіз. Осіб не менше 20 грн. та не більше 200 грн. | юр. осіб : -загальний фонд. місц. бюджетів -43% (з 2002 р.) -Пенс. Фонд - 42% -обов. соцстрах. - 15% фіз. осіб : -місц. бюджет-43% -Пенс. Фонд - 42% -обов. соцстрах. - 15% |

| 21. | Збір на розвиток виноградарства садівництва і хмелярства | Виручка одержана на кожному етапі реалізації у оптово -роздрібній торговельній мережі алкогольних напоїв та пиво. | 1% | 100% до загального фонду держбюджету |

| 22. | Збір за забруд-нення навко-лишнього природного середовища | обсяг забруднених речовин та відходів; обсяг використаного пального | Згідно розрахунку | - спеціального фонду держбюджету України - 30% , -спецфонд місцевих бюджетів – 70 % |

| 23. | Единий збір, який справляється у пунктах пропуску через держ. кордон і складається із зборів: митний, санітарний, ветеринарний, фітосанітарний, радіологічний та екологічний, а також плати за проїзд транспорт-них засоб. та інш. самохідних машин і механізм. автодор. Укр. | Одноразово при транзиті, ввезенні або вивезенні вантажу за єдиним платіжним доку-ментом незалежно від кількості та найменування вантажу щодо : -вантажної партії; -вантажу в одному дорожному транспортному засобі; -вантажу в одному залізн. вагоні, якщо вантаж становить одну вантажну партію; вантажу у великовантажн. контейн.,якщо цей вантаж становить одну вантажну партію. | Ставки затверджуються ПКМУ у ЄВРО, стягуються у нац. валюті за офіційним курсом НБУ на день сплати збору | 100% до загального фонду держбюджету України. |

| 24. | Збір за використання ра-діочастотного ресурсу України | Радіочастотні ресурси України | Не частіше 1 разу на рік КМУ визначає: -ставки одноразового платежу за видачу ліцензій щомісячних зборів | Загальний фонд Держбюджету України – 100% |

| 25. | Збір за проведення гастрольних заходів | Виручка від реалізації білетів на гастрольні заходи | 3 % від виручки від реалізації білетів на гастрольні заходи | 70 % до спеціального фонду держбюджету України 30% - спеціального фонду місцевого бюджету |

2.2 Динаміка та структура податкових надходжень до Державного та Зведеного бюджетів України в 1992 – 2005 роках

В табл. А.1 – А.3 Додатку А та табл.Б.1 –Б.2 Додатку Б наведені результати статистичної обробки динаміки статей доходної та витратної частин Зведеного та Державного бюджетів України за 1992 – 2005 роки.

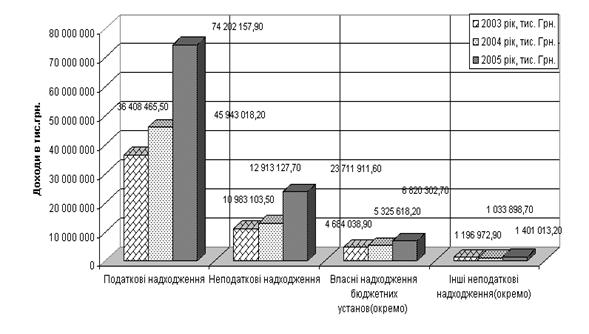

На рис. 2.2 наведена укрупнена структура надходжень Державного бюджету України за 2003 -2005 роки, з якого видно, що податкові надходження є основни-ми бюджетоутворюючими потоками держбюджету України.

Рис.2.2 Динаміка укрупненої структури надходжень Державного бюджету України у 2003 – 2005 роках

На рис. Б.1 – Б.4 Додатку Б наведені результати аналізу детальних структур статей надходження коштів до Державного бюджету України у 2002 2005 роках.

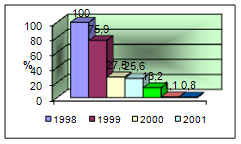

Як видно з аналізу графіків рис. 2.3 – податкові надходження займають практично постійну долю 70% в структурі надходжень держбюджету України, з врахуванням перебудови держбюджету – 2005 з різким підняттям доходної частини відносно прийнятого рівня у грудні 2004 року

Рис.2.3 Динаміка процентної укрупненої структури надходжень Державного бюджету України у 2003 – 2005 роках

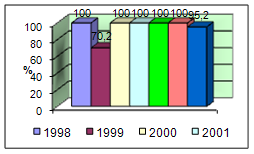

Як видно з графіків рис.2.4 у 2004 році відносний рівень базових індексів приросту податкових та неподаткових надходжень становить 22 – 23 % відносно рівня 2003 року, а у 2005 році (після корегування показників держбюджету) рівень базових індексів податкових надходжень становить 99 –105% відносно рівня 2003 року, тобто приріст у 2005 році закладений в три рази вище рівня приросту за 2004 рік.

Рис.2.4 Динаміка приросту основних статей доходної частини Держбюджету України у 2004 –2005 роках відносно рівня 2003 року

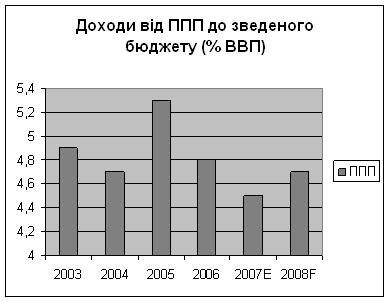

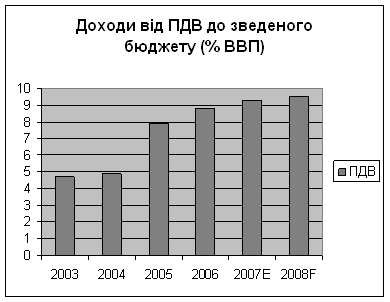

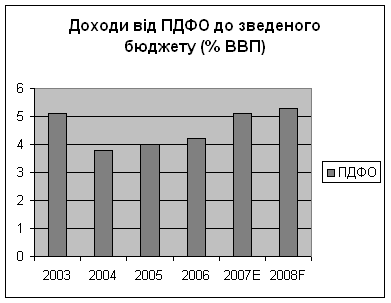

Проведений аналіз показує, що податкова система України поєднала в собі принципи двох податкових систем, найбільш характерних для світової практики - європейської й американської. Якщо в американській системі переважає прямий прибутковий принцип оподатковування (оподаткування в момент отримання доходів), в європейській – непряме обкладення обороту у формі податку на додану вартість(оподаткування в момент споживчого витрачання раніше отриманих доходів). Жорсткість української податкової системи визначена еклектичним поєднанням обох зазначених систем з базовою метою - ліквідації дефіцитності бюджету.

Зміни в податковій структурі України, що відбувалися протягом 1992 1999 рр., були, якщо не досить істотними, то відчутними. В цілому можна відокремити три періоди 1992 - 1993 рр., 1994 - 1996 рр., і період починаючи з 1996 року. Два перших роки переважання непрямого оподаткування над прямим було очевидним у 1992 році - 54,8% проти 43,8% і в 1993 році - 53,7% проти 45%. У наступні три роки ситуація змінилась у 1994р частка прямих податків сягнула 52,8% (проти 45,2% - непрямих.), у 1995 році відповідно, 55,5% (проти 41,7% - непрямих) і в 1996 році - 52,5% (проти 42,7% - непрямих). З 1996 року, хоча й збереглося переважання прямих податків, воно було вже незначним - 47,3% проти 44,1%. У 1998 році зменшилась питома вага і прямих (46,3%) і непрямих (40,7%) податків за рахунок долі неподаткових надходжень в результаті активізації процесів стратегічної приватизації державної власності.

Дослідження, проведені в курсовій роботі, фіксують висновок, що при формуванні доходів Державного бюджету з 2002 року найбільшу роль відіграють податкові надходження від непрямих податків.

Так сумарна доля основних трьох непрямих податків (податок на додану вартість, акцизний збір та мито) в доходах Державного бюджету України в 2002 – 2005 роках становить :

- 2002 рік – 40,83 %; - 2003 рік – 38,81 %; 2004 рік – 45,82 %;

- 2005 рік – 47,0 %.

Похожие работы

... ”. Література: 1. Закон України “Про загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням” від 18. 01. 01 2. Василик О. Д. Податкова система України. Навч. посіб. -К.: ВАТ"Поліграфкнига" 2004 с. 246-247. Загальнообов’язкове державне соціальне страхування в Україні введено з метою покриття витрат ...

... ів, зборів та інших обов`язкових платежів до бюджетів і державних цільових фондів, а також принципи і методи їх стягнення. Принципи побудови податкової системи визначені у ст. 3 Закону України “Про систему оподаткування” від 25.06.1991 №1251-ХІІ зі змінами та доповненнями.: 1. Стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... цих цілей, які переслідує держава, митні збори поділяються на "фіскальні", "протекційні", "антидемпінгові" і "пільгові". В даній курсовій роботі розглядається історія виникнення і формування податкової системи в Україні, її становлення, розвиток, сучасний стан проблеми та недоліки. 1. Історія формування податкової системи України Виникнення податків сягає сивої давнини. В Київській Русі ...

0 комментариев