Навигация

Механізм обслуговування акредитивної форми міжнародних розрахунків

2.1. Механізм обслуговування акредитивної форми міжнародних розрахунків

Аналіз акредитивних форм розрахунків проводиться на прикладі акціонерного комерційного банку “Фінанси та кредит”, котрий є одним з банків України який надає можливість своїм клієнтам проводити міжнародні розрахунки із застосуванням акредитивної форми розрахунків.

Обслуговуванням акредитивної форми міжнародних розрахунків у банку “Фінанси та кредит” займається такий структурний підрозділ як Відділ документарних операцій.

Практична діяльність комерційного банку “Фінанси та кредит” зумовила поділ даної форми розрахунків на види: експортні документарні акредитиви (коли експортером товарів, робіт або послуг є особа-резидент України), імпортні документарні акредитиви (підприємство-резидент України є імпортером товарів, робіт або послуг).

По кожному з видів розрахунків відділ документарних операцій окремо веде журнал реєстрації, де кожній операції присвоюється свій кодовий номер, яким згодом оперують при обміні інформацією з банком-контрагентом і з клієнтом. Диференціація розрахунків по окремих видах припускає також диференціацію комплексу дій, що починаються працівниками відділу при обслуговуванні того або іншого виду розрахунків. Нижче наводиться характеристика зазначених дій у розрізі виділених видів розрахунків.

Експортні документарні акредитиви.

Оскільки заявником у випадку, що розглядається, є іноземне підприємство, то повідомлення про відкриття акредитива на користь національного підприємства-експортера надходить з іноземного банку. У більшості випадків дане повідомлення надходить безпосередньо у відділ документарних операцій банку “Фінанси та кредит” по каналах системи SWIFT. У деяких випадках повідомлення з іноземного комерційного банку про відкриття акредитива надходить через телекс, а до відділу документарних операцій воно передається службою “Ключ-Телекс”, що спочатку одержує дане повідомлення.

Умови акредитиву, що надійшли з іноземного банку, авізуються працівниками відділу документарних операцій.

Це повідомлення реєструється в журналі реєстрації операцій по експортних акредитивах, йому присвоюється номер і відповідно до цього номера заводиться справа по даному акредитиву, до якого підшивається вся документація, що проходила через відділ по даному акредитиву.

Повідомлення, що надійшло з іноземного комерційного банку, з умовами акредитиву, передається банком “Фінанси та кредит” безпосередньо підприємству - бенефіціару, на чию користь акредитив був відкритий. У залежності від того, чи є бенефіціар клієнтом банку “Фінанси та кредит”, або клієнтом іншого вітчизняного комерційного банку, використовуються різні засоби передачі йому цього повідомлення. У більшості випадків, бенефіціар обслуговується в регіональній дирекції банку “Фінанси та кредит” , і, тому, повідомлення надсилається в дирекцію з вказівкою передати його клієнту. Для реалізації даної цілі використовується система електронної пошти, що забезпечує найбільше швидку передачу інформації. Разом із повідомленням про відкриття акредитива і його умов відділом документарних операцій до дирекції направляється супровідний лист із зазначенням найістотніших моментів умов акредитива.

У випадку, коли бенефіціар обслуговується іншим комерційним банком, банк “Фінанси та кредит” направляє повідомлення в даний банк. Подібна ситуація виникає при відсутності прямих каналів зв'язку між банком, що відкриває акредитив, і банком бенефіціара.

Паралельно із цим банку, з якого було отримане повідомлення про відкриття акредитива, надсилається повідомлення про авізування бенефіціару умов даного акредитива.

Аналогічні дії вживаються при надходженні з іноземного банку повідомлень про зміну умов акредитива.

При виконанні експортером своїх зобов'язань, він надає безпосередньо у відділ документарних операцій банку “Фінанси та кредит” пакет документів, передбачених умовами акредитива, що є підтвердженням виконання ним зобов'язань за договором. Незалежно від того, який банк є виконуючим (банк “Фінанси та кредит” або іноземний банк) документи перевіряються працівниками відділу. У випадку, коли виконуючим банком є банк “Фінанси та кредит”, і при відсутності розбіжностей у документах з умовами акредитива, перевірені документи направляються в іноземний банк, і паралельно надсилається повідомлення про те, що документи оформлені бенефіціаром у повній відповідності до умов акредитиву, і, на цій основі, виставляється вимога стосовно їх сплати. У іноземний банк документи пересилаються за допомогою служби кур'єрської пошти. Безпосередньо банк “Фінанси та кредит” найбільше тісно співробітничає зі службою DHL.

У ситуації, коли є розбіжності між оформленими документами та умовами акредитиву, це може стати причиною відмови імпортера від їх сплати. Тому, працівник відділу документарних операцій банку “Фінанси та кредит” повинен вказати клієнту на розбіжності в документах та попереджає його про можливі наслідки. Але і у даному випадку документи пересилаються іноземному банку, на основі погодження (питання про сплату даних документів вирішується аплікантом).

За умови, коли виконуючим банком є іноземний банк, пакет документів пересилається в іноземний банк без якоїсь додаткової інформації.

Після пересилки документів до іноземного банку справа по даному акредитиві ставиться на спеціальний облік - по ньому очікується сплата.

Іноземний банк, у випадку прийняття документів до оплати, попередньо повідомляє про те, коли буде перерахована сума оплати. Відповідно до даного повідомлення працівники Відділу документарних операцій банку “Фінанси та кредит” відслідковують засоби, що надходять на рахунок банку.

Кошти, що надійшли з іноземного банку зараховуються або на коррахунок обласної дирекції банку “Фінанси та кредит” (у випадку, якщо бенефіціар обслуговується даною дирекцією), або безпосередньо на рахунок клієнта (якщо він обслуговується головною конторою банку). Із загальної суми виручки, після зарахування її в повному обсязі на рахунок клієнта, утримується сума комісій банку за обслуговування по даному акредитиву.

Після здійснення перерахування бенефіціару оплати по акредитиву справа по ньому закривається і підшивається в архів Відділу документарних операцій.

Розглянуті вище етапи дій працівників банку при обслуговуванні експортних акредитивів мають місце при виконанні експортером своїх зобов'язань і згодою іноземної сторони здійснювати оплату. Але іноді на практиці складаються ситуації, коли бенефіціар не може по певним причинам надати документи, що підтверджують виконання ним своїх зобов'язань до закінчення терміна дії акредитива, або ж іноземна сторона відмовилася сплачувати надані з розбіжностями документи. Тоді, у першому випадку, справа закривається внаслідок закінчення терміну дії акредитиву, а в другому - внаслідок повідомлення з іноземного комерційного банку про відмову апліканта від сплати.

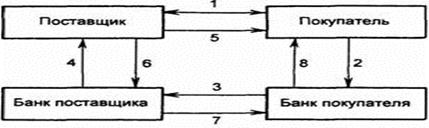

Більш детально розглянемо схему документообігу при розрахунках за допомогою експортного акредитиву на рисунку 2.1 “Схема документообігу при розрахунках покритими акредитивами з депонуванням коштів покупця в банку постачальника”.

Рисунок 2.1 Схема документообігу при розрахунках покритими акредитивами з депонуванням коштів покупця в банку постачальника.

На схемі цифрами позначені наступні етапи:

Похожие работы

... доктрине, кроме того, существуют взгляды на аккредитивную операцию как на поручительство (Харфилд), а также как не цессия (Розенблиц) (См: Колесник В.Б., Правовые основы аккредитивной формы безналичных расчетов // Правовые аспекты межбанковских расчетов Сборник статей по банковскому праву, Киев, 1994 с.35-37). Между тем все приведенные точки зрения фокусируют внимание лишь на каком-либо одном из ...

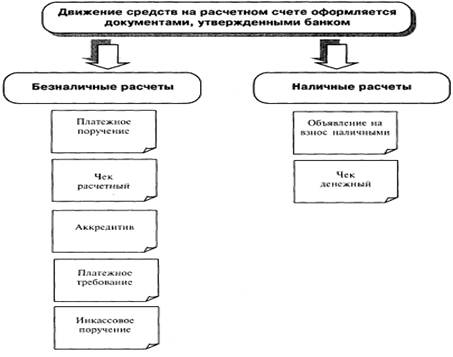

... национального дохода. Их назначение в погашении денежных и кредитных обязательств юридических и физических лиц на основе функционирования денег как безналичного средства платежа. 2 Особенности учета чековой и аккредитивной формы расчета 2.1 Учёт операций по расчётам чеками 1. Что такое расчетный чек Чек - письменное распоряжение плательщика своему банку уплатить с его счета держателю ...

... , и оплачивается при наступлении срока платежа. Закрытие аккредитива – запись о прекращении операций по выдаче денег по аккредитиву. 2. Документальное оформление аккредитивных расчетов При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, ...

... аккредитив подтвержден (авизующим и подтверждающим) банком, то этот банк принимает на себя обязательство выплатить сумму аккредитива получателю по получении подтверждающих документов. При аккредитивной форме расчета продавца не беспокоит платежеспособность и желание покупателя осуществить платеж. Он скорее страхует свое требование тем, что один или два банка дают ему платежное обязательство, ...

0 комментариев