Навигация

А-1 Б-1 В-1

0 А-1 Б-1 В-1

Рассматривая рисунок, нетрудно определить, что участок АВ кривой будет находиться в области допустимого риска, участок ВС — в области недопустимого риска, а участок CD — в области критического риска. К области критического риска будет относиться и участок кривой, находящийся за точкой D, то есть за пределом уровня банкротства банка. Конечно, если более строго подходить к этому вопросу, то точку В1, обозначающую величину возможных потерь, равную размеру собственных средств банка, можно трансформировать в какую-нибудь другую точку, отражающую размер потерь, при которых возникает реальная угроза нарушения какого-либо показателя ликвидности банка. Но при этом возникают сложности с выбором соответствующего показателя ликвидности, Однако, если банк на протяжении ряда лет строго ориентировался на определенный показатель ликвидности и накопил соответствующие .цифровые данные, то расчеты по оценке риска будет логичнее построить именно через него.

Б. Способ экспертных оценок

Способ экспертных оценок отличается от статистического лишь методом сбора информации для построения кривой риска.

Данный способ предполагает сбор и изучение оценок сделанных банковскими специалистами вероятностей возникновения различных уровней потерь. Эти оценки строятся на учете всех факторов риска, а также статистических данных. При этом следует опять-таки постараться получить как можно больше исходных точек для построения графика зависимости между возможными потерями и средними значениями экспертных оценок (вероятностями потерь). Также как и в вышеописанном способе минимальное количество точек для оценки риска должно быть не меньше четырех, а именно:

1) Точка, соответствующая нулевому уровню потерь,

2) Точка, определяющая размер возможных потерь, соответствующий размеру расчетной прибыли.

3) Точка, характеризующая величину возможных потерь, равную размеру расчетной выручки.

4) Точка, соответствующая потерям, размер которых равен величине

собственных средств банка (или же потерям, при которых возникает угроза нарушения определенного показателя ликвидности банковского баланса).

Реализация способа экспертных оценок значительно осложняется, если количество этих оценок невелико (это подобно сокращенному ряду статистических показателей, при котором существенно снижается точность расчетов). Однако так или иначе даже приблизительное представление об уровне риска дает банку, осуществляющему разработку стратегии риска, несомненные преимущества перед банками, не проводящими такой работы.

В. Аналитический способ

Этот способ построения кривой риска банками практически не используется, поскольку лежащие в его основе элементы теории игр слишком слабо разработаны в применении к оценке банковского риска.

Таким образом, существующие способы построения кривой вероятностей возникновения определенного уровня потерь не совсем равноценны, но так или иначе позволяют произвести (пусть приблизительно) оценку риска совершения практически любых банковских операций.

Построив кривую риска и определив области допустимого, недопустимого и критического риска, работник службы маркетинга Самарского банка АК СБ РФ должен заняться более детальным анализом этих областей с точки зрения установления оптимального уровня риска для конкретного вида операций.

Оптимальный уровень — это, конечно же, относительное понятие, поскольку получается он на основании субъективных оценок специалистов, но тем не менее он исходит из границ области допустимого риска, получаемых в результате построения кривой риска. Совершенно очевидно, что для банка, стремящегося не "утонуть" в стихии рынка, действующего с максимальной осторожностью, значение оптимального уровня риска будет ниже, чем для банка, который не очень беспокоится о безопасности совершения сделок.

Таким образом, установление оптимального уровня риска — это очень специфический вопрос, касающийся индивидуальных особенностей каждого конкретного банка.

Теперь, поднимаясь еще на один уровень выше, проследим (с точки зрения рисков), как Самарский банк АК СБ РФ в целом осуществлял кредитование за последние два-три года. Какие меры принимались для снижения вероятности потерь. Попытаемся объективно оценить вышеназванное и проанализировать.

В 1999 году подразделениями Самарского банка Сберегательного банка РФ было выдано кредитов физическим и юридическим лицам на общую сумму 9 203 935 тысяч рублей ( в 1998 г. - 7 273 152), в том числе :

- населению .................................................. 789 933 тысяч рублей,

- предприятиям, организациям .................8 276 746 тысяч рублей,

- банкам ........................................................ 137 256 тысяч рублей;

Выдано населению :

- долгосрочных ссуд .................................. 8 835 тысяч рублей,

- ссуд на неотложные нужды ................... 224 530 тысяч рублей.

В 1999 году выдано кредитов в иностранной валюте на сумму 12 336 тысяч долларов США против 37 175 тысяч долларов США в 1998 году.

При этом остаток задолженности на конец 1999 года возрос до 2 132 621 тысяч рублей по сравнению с 1 089 759 тысяч рублей на начало года или на 34,4 %, в том числе :

- по населению .....................................c 89 780 до 101 762 тысяч рублей,

- по предприятиям, организациям ....c 913 486 до 2 013 679 тысяч рублей,

- по банкам ...........................................c 86 493 до 17 180 тысяч рублей.

Уровень просроченной задолженности составил на конец 1999 года 134 053 тысяч рублей по сравнению с 103 924 тысяч рублей на начало года, в том числе :

- по населению .....................................с 7 182 до 8 140 тыс. руб.

- по предприятиям, организациям ....с 56 636 до 124 848тыс. руб.

- по банкам ...........................................с 40 106 до 1 065 тыс. руб.

Таким образом, кредитная задолженность по банкам на 65 % сводится к просроченной и по своей характеристике является безнадежной ко взысканию. Так, в 1999 году удалось погасить просроченную задолженность, образовавшуюся в 1998 году и безнадежную ко взысканию, на сумму 403 300 тысяч рублей.

Динамика ссудной задолженности за 1999 год

Таблица № 3

тыс. руб.

| Дата | 01.01.99 | В % | 01.04.99 | В % | 01.07.99 | В % | 01.10.99 | В % | 01.01.00 | В % |

| Всего | 7 273 152 | 100 | 6 836 762 | 100 | 7 520 438 | 100 | 8 648 503 | 100 | 9 203 935 | 100 |

| в том числе : | ||||||||||

| Населе- ние | 500 344 | 6 | 470 324 | 6 | 500 423 | 4 | 655 322 | 5 | 789 933 | 6 |

| пред- приятия | 6 273 500 | 12 | 5 897 100 | 19 | 6 700 258 | 28 | 7 791 979 | 47 | 8 276 746 | 78 |

| Банки | 499 308 | 82 | 469 338 | 75 | 319 757 | 67 | 201 202 | 48 | 137 256 | 16 |

| Просро ченная задол- жен-ность | 1 089 759 | 14 | 1 416 686 | 14 | 1 700 023 | 13 | 2 125 028 | 15 | 2 132 621 | 9 |

Из данной таблицы видно, что в течение 1999 года произошла диверсификация кредитного портфеля в части ссудной задолженности предприятий и банков.

Доля МБК в кредитном портфеле банка за год снизилась с 82 % до 16 %, в то время как доля ссудной задолженности предприятий и организаций возросла с 12 % до 78 %.

Доля ссудной задолженности по населению существенно не менялась. Удельный вес просроченной задолженности возрос с 14 % до 9%.

Удельный вес просроченной задолженности изменился следующим образом с 1999 года по 01.01.2000 :

- по населению .....................................с 8,8 % до 8,1 %,

- по предприятиям, организациям ....с 14,3 % до 6,2 %

В 1999 году продолжился приток юридических лиц на расчетно-кассовое обслуживание в учреждения Самарского банка АК СБ РФ, что привело к дальнейшему росту удельного веса кредитов, предоставленных юридическим лицам, находящимся на расчетно-кассовом обслуживании в учреждениях Самарского банка СБ РФ с 68,7 % до 87,5 % от общей ссудной задолженности юридических лиц.

Основными причинами роста просроченной задолженности является :

1. В связи с тяжелым финансовым состоянием ряда промышленных

предприятий и организаций города и области, ссудозаемщики, работающие на этих предприятиях, не имеют возможности своевременно и в полном объеме рассчитываться с банком.

2. Недостаточное внимание уделялось работе с просроченной задолженностью по ссудам, выданным населению.

В 1999г. работниками кредитной, юридической служб и службы безопасности принимались меры, позволившие значительно сократить просроченную задолженность, а именно :

1. Работа по возврату просроченной задолженности проводилась преимущественно следующими методами :

- принятие в погашение ценных бумаг, ликвидных на федеральном и местном уровне (облигаций ВЭБ, КО, государственных ценных бумаг),

- заключение договоров переуступки прав требований,

- заключение договоров с банками-заемщиками по переуступке долга заемщиков,

- заключение договоров об отступном по материальным активам, в том числе и от клиентов банка-заемщика с их последующей реализацией или постановкой на баланс банка.

2. Параллельно с работой по взысканию просроченной задолженности юридическая служба выполняла все необходимые формальности по производству нотариальных надписей, передаче дел в арбитражные суды, наложению ареста на недвижимость и прочее имущество заемщиков, блокированию корреспондентских и расчетных счетов. Этим обеспечивалось необходимое воздействие на заемщика с целью побудить его к исполнению всех необходимых мер по возврату кредитов.

Кроме того, материалы по ряду заемщиков в 1999 году были переданы в правоохранительные органы для возбуждения уголовных дел.

3. Если все рассмотренные выше мероприятия не привели к возврату кредита по причине отсутствия у заемщика средств или имущества, юридическая служба на основании заключения судебного исполнителя передает дело в суд для вынесения акта о невозможности взыскания и производится списание за счет резерва.

Так, в 1999 году отделениями и ОПЕРУ Самарского банка АК СБ РФ было списано за счет резерва на возможные потери по ссудам кредитов на общую сумму 34 109 тысяч рублей, в том числе :

- кредитов, выданных предприятиям .............................. 17 641 тысяч рублей

- кредитов, выданных населению .................................... 183 тысячи рублей.

Информационным отделом Управления кредитования Самарского банка АК СБ РФ на основе ежемесячных данных статотчетности формы № 18 и базы данных отделений и ОПЕРУ по размещению кредитных ресурсов - АРМ "Кредиты" проводится анализ выдачи и погашения ссудной задолженности, а при необходимости, работники Управления кредитования выезжали на места с целью проверки работы и оказания помощи сотрудникам кредитных служб отделений.

С 12.09.1995 в подразделениях Самарского банка АК СБ РФ эксплуатируется АРМ "Кредиты", который позволяет сопровождать каждый кредит от момента выдачи до его погашения, включая ведение лицевого счета заемщика. Информация по всем выданным кредитам, которая имеется в отделениях по линиям связи при каждом изменении состояния лицевого счета и кредитного договора передается в управление кредитования банка и таким образом обеспечивает получение базы данных по кредитам юридических лиц. В перспективе перед кредитной службой банка стоит задача перейти на ежедневное обновление базы данных по кредитам юридических лиц и населения. На основе базы данных АРМ "Кредиты" организовано проведение аналитической работы по кредитному портфелю Самарского банка. Все это повышает оперативность работы Самарского банка.

Основными препятствиями, мешавшими в 1999г. повысить эффективность использования кредитных ресурсов и увеличивающими риск кредитной работы, можно считать следующее :

- в связи с наличием высокого уровня просроченной задолженности (особенно в третьем квартале 1999 года) Самарским банком АК СБ РФ в целях снижения риска невозврата кредита проводилось преимущественное кредитование высоконадежной проверенной клиентуры под пониженные процентные ставки, обеспечивающие минимальный риск невозврата выданных средств.

Рассмотрим статистические данные о размерах предоставляемых ссуд за 1999(таблица № 4).

Таблица № 4

Размер предоставленных ссуд в 1999 году.

| Размер ссуды | Количество заемщиков | Сумма | ||

| ед. | % к итогу | тыс.рублей | % к итогу | |

| 1 | 2 | 3 | 4 | 5 |

| до 1000 | 265 | 38,97 | 1 127 660,24 | 56 |

| 1000- 5000 | 212 | 31,18 | 523 556,54 | 26 |

| 5000-10000 | 101 | 14,85 | 161 094,32 | 8 |

| 10000-50000 | 83 | 12,21 | 120 820,74 | 5 |

| 50000-100000 | 13 | 1,91 | 60 410,37 | 3 |

| 100000-500000 | 6 | 0,88 | 20 136,79 | 1 |

| Итого | 680 | 100 | 2 013 679 | 100 |

Как видно из приведенных таблиц, большинство заемщиков получило кредиты, которые не превышали сумму 1000 рублей- 56% .

По размерам кредиты располагаются в следующей последовательности:

1) до 1 000 56 %

2) 1 000- 5 000 26 %

3) 5 000-10 000 8 %

4) 10 000- 50 000 6 %

5) 50 000- 100 000 3 %

6) 100 000- 500 000 1 %

Все это говорит о том, что произошло некоторое улучшение экономического климата, снизилась рисковость кредитования некоторых отраслей, платежеспособность предприятий незначительно, но возросла. Поэтому хозяйствующие субъекты могут позволить себе запросить большую сумму в ссуду, а банк может позволить себе ее выдачу (в большем количестве случаев).

Теперь остановимся на сроках кредитования. Далеко не всегда срок, на который клиент запрашивает кредит, совпадает со сроком, на который этот кредит выдают данному заемщику. (Как правило, срок может быть только уменьшен). Делается это с целью снижения риска потерь. Подавляющее большинство кредитов, выдаваемых

юридическим лицам за 1999 год, являются краткосрочными 92.56%. И это обосновано, ибо подобная выдача ссуд наименее рисковая.

Однако за истекший период 2000 года доля долгосрочных кредитов несколько возросла (с 5.44% до 8%, т.е. в 1.5 раза) за счет уменьшения краткосрочных. Это опять же обусловлено некоторой стабилизацией экономики.

СБ стал меньше кредитовать банки, удельный вес на 01.01.2000 составляет 1,7%. Из предприятий большинство кредитов приходится на товарищества и акционерные общества.

Весьма целесообразно (с точки зрения снижения вероятности понести убытки на большую сумму) диверсифицировать кредитный портфель по отраслям экономики. Вот как это делает Самарский банк АК СБ РФ (см. таблицы № 5 ).

Таблица № 5

Структура кредитных вложений по отраслям экономики в 1999 году

| тыс.рублей | в % к итогу | |

| 1 | 2 | 3 |

| Промышленность | 886 019 | 44 |

| Строительство | 443 010 | 22 |

| Транспорт | 14 096 | 0,7 |

| Сельское хозяйство | 26 178 | 1,3 |

| Торговля | 463 146 | 23 |

| Прочие | 181 230 | 9 |

| Итого: | 2 013 679 | 100 |

Сразу же становится очевидным: больше всего вливаний банковского капитала производится в промышленность. Далее в порядке убывания по удельным весам (в 1999 году) идут: торговля, строительство, прочие отрасли, сельское хозяйство, транспорт.

Очень важным моментом в кредитовании является обеспеченность выдаваемой ссуды. В случае невозврата основного долга и процентов по нему банк может предъявить претензии гаранту (поручителю), может реализовывать заложенное имущество (на консигнационных началах) и пр. В итоге просроченная задолженность по кредиту м процентам могут быть покрыты полностью или частично. Таким образом, обеспеченность является одним из самых сильных действующих рычагов, позволяющих избежать больших безвозвратных потерь банковских ресурсов. С его помощью можно свести риск к нулю. Проанализируем формы обеспечения ссуд, выданных юридическим лицам на основе таблиц № 6.

Таблица № 6

Сведения о формах обеспечения ссуд, предоставленных юридическим лицам в 1999 году

| Категории заемщиков | Остаток задолженности на 01.01.2000 | % |

| 1 | 2 | 3 |

| Всего | 2 132 621 | 100 |

| в том числе: БАНКИ | 341 219,36 | 16 |

| в т.ч. наличие обеспечения: - гарантии | 0 | 0 |

| -залог имущества | 0 | 0 |

| -залог ценных бумаг | 341 219,36 | 16 |

| ДРУГИЕ ЮРИДИЧЕСКИЕ ЛИЦА | 1 791 401,64 | 84 |

| в т.ч. наличие обеспечения: - залог имущества | 1 267 576,67 | 56,46 |

| - залог ценных бумаг | 202 428,39 | 11,3 |

| - прочие виды обеспечения | 130 772,32 | 7,3 |

| - без обеспечения | 190 624,26 | 8,94 |

Согласно инструкции Центрального Банка ссуда, имеющая просроченную задолженность по основному долгу или %% свыше 180 дней, считается необеспеченной.

В МБК из обеспечения здесь чаще всего практикуется залог ценных бумаг СБ (т.к. ценные бумаги сторонних эмитентов не используются при оформлении залога). Этот залог наиболее ликвиден. На втором месте- залог имущества.

По юридическим лицам в 1998-1999гг. в основном применялся залог имущества (40.5% из 82.7% и 49.73% из 97.53% соответственно). Далее в порядке убывания удельных весов идут: гарантии, прочие виды обеспечения, залог ценных бумаг, ссуды без обеспечения (в 1999 году их было больше). По физическим лицам больше всего обеспечения представлено гарантиями (поручительствами).

Каждая пролонгация кредитного договора повышает риск невозврата ссуды ( краткосрочное кредитование превращается в более долгосрочное), т.к. в большинстве случаев она вызвана неплатежеспособностью клиента (реже желанием продлить сделку в силу ее выгодности). Следовательно, чем больше пролонгаций, тем более рисковым становится кредитный портфель.

Проанализируем информацию таблицы № 7.

Таблица № 7

Сведения о пролонгации кредитных договоров, заключенных с юридическими лицами в 1999 году,

| Количество заключенных договоров (ед.) | Сумма заключенных договоров (тыс.руб.) | Удельный вес пролонгированных кредитных договоров | ||||

| Всего | Из них пролонгировано | Общее количество пролонгаций | Всего | Из нее пролонгированных договоров | В общем кол-ве кредит. Договоров | В общей сумме кредит. Договоров |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 25 654 | 353 | 612 | 9 203 935 | 302 560 | 2,26 | 5,12 |

Итак, в 1999 году 2,26% от всех договоров было пролонгировано. В общей сумме кредитных договоров удельный вес пролонгаций снизился до 5.1%. Это говорит о повышении качества кредитного портфеля.

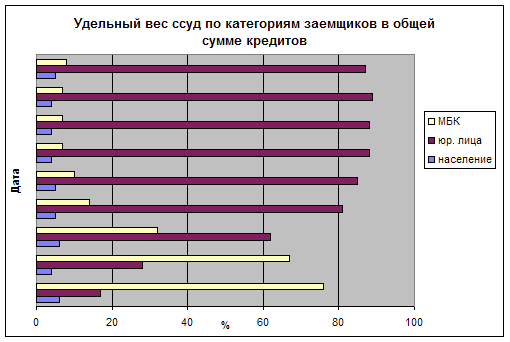

Теперь можно рассмотреть динамику удельных весов ссуд и просроченной задолженности по категориям заемщиков.

В период 1998-1999 гг. удельный вес просроченной задолженности населения постоянно возрастал и достиг 8%( действует и по настоящее время). Подобная картина наблюдается по МБК до марта 1998 года (рост с 14% до 60%), а затем плавный спад (с 60% до 42%). По юридическим лицам после спада устанавливаются стабильно низкие показатели (1-2%).

На диаграмме (рис. № 4) показана средневзвешенная тенденция удельного веса просроченной задолженности в ссудной задолженности.

Рисунок № 4

Удельный вес просроченный задолженности в ссудной задолженности

Становится очевидным, что показатель, о котором идет речь в данный момент, снижается. Это в итоге обусловлено большим удельным весом кредитования юридических лиц. Интересным является то, что Самарский банк АК СБ Российской Федерации учел тенденцию, которую мы увидели из предыдущей диаграммы, и стал увеличивать кредитование юридических лиц, снижая при этом межбанковское кредитование. Правда, выдача ссуд населению так и не изменилась. Это иллюстрирует диаграмма на рисунке № 5.

Рисунок № 5

Удельный вес ссуд по категориям заемщиков в общей сумме кредитов

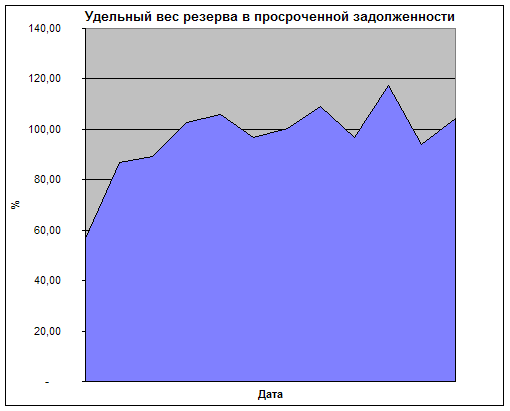

Выдавая ссуды, Самарский банк АК СБ РФ создает по ним резерв на возможные потери (о котором мы уже упоминали в настоящей работе). Тем самым СБ как бы "страхует" себя.

На сколько точно он все при этом рассчитывает, мы можем убедиться из нижеприведенной таблицы и графических пояснений к ней. Для этого рассмотрим таблицу № 7 и рис. № 6. Часть кредитов оказалась просроченной. Если предположить, что они превратятся в просроченные (это в худшем случае), то на протяжении всего 1998 года резерва на их покрытие было бы не достаточно. Часть убытков пришлось бы покрывать "работающими" ресурсами. А отвлекать ресурсы, на которые СБ рассчитывал ранее- весьма рискованно. Это, по-видимому, было учтено, и в 1999 году резерв на возможные потери по ссудам практически всегда покрывал просроченную задолженность. Риск подобного рода был значительно снижен.

Таблица № 7

Динамика создания резерва на возможные потери по ссудам

| Дата | Уд. Вес резерва | Уд. вес просрочки | Резерв на | ||||||

| в просрочке | в ссудной задолженности | ВПС | |||||||

| 01.01.95 | 56,90 | 13.55 | 53076240 | ||||||

| 01.07.95 | 86,70 | 14 ,3 | 111384884 | ||||||

| 01.01.96 | 89,10 | 11,00 | 95774366 | ||||||

| 01.07.96 | 102,70 | 7,70 | 99183948 | ||||||

| 01.01.97 | 105,90 | 7,00 | 93192240 | ||||||

| 01.07.97 | 96,90 | 6,60 | 85894720 | ||||||

| 01.01.98 | 100,40 | 5,80 | 78112036 | ||||||

| 01.07.98 | 109,00 | 4,70 | 72974454 | ||||||

| 01.01.99 | 96,60 | 5,20 | 74038232 | ||||||

| 01.07.99 | 117,50 | 4,10 | 74594806 | ||||||

| 01.01.00 | 94,10 | 5,60 | 82182382 | ||||||

| 05.05.00 | 104,30 | 5,20 | 89982450 | ||||||

Оценивая динамику создания резерва на возможные потери по ссудам, отметим, что изначальный резкий рост был обусловлен недостаточностью начисления данного резерва, затем просроченная задолженность покрывалась созданным резервом, можно сделать вывод, что качество кредитного портфеля улучшилось (он стал менее рисковым). Однако, в конце первого квартала наблюдается рост резерва. Это было вызвано увеличением кредитного портфеля.

В 1996 году работниками кредитной, юридической служб и службы безопасности принимались меры по сокращению просроченной задолженности за счет ее погашения путем :

- принятия в погашение ценных бумаг, ликвидных на федеральном и местном уровне (векселей Администрации Самарской области и г. Самары, векселей Минфина, векселей Сбербанка РФ, государственных ценных бумаг, облигаций ВЭБ и других ценных бумаг сторонних эмитентов при наличии разрешения Россбербанка),

- заключения договоров переуступки прав требований,

- перевода долга на платежеспособных заемщиков,

- заключение договоров об отступном по материальным активам с их последующей реализацией или постановкой на баланс банка.

Рисунок № 6

Удельный вес резерва в просроченной задолженности

В случае невозможности взыскания просроченной задолженности юридическая служба выполняла все необходимые формальности по передаче дел в арбитражные суды, наложению ареста на недвижимость и прочее имущество заемщиков, что способствовало исполнению необходимых мер по возврату кредитов.

Если все рассмотренные выше мероприятия не приводили к возврату кредита по причине отсутствия у заемщика средств или имущества, то просроченные ссуды на основании заключения судебного исполнителя и акта суда о невозможности взыскания средств признавались безнадежными ко взысканию. Постановлением Правления Самарского банка АК СБ РФ такие ссуды списывались за счет резерва на возможные потери по ссудам.

В целях недопущения роста уровня просроченной задолженности в Самарском банке АК СБ РФ и снижения риска невозврата кредита проводилось преимущественное кредитование высоконадежной проверенной клиентуры, находящейся на расчетно-кассовом обслуживании под пониженные процентные ставки, обеспечивающие минимальный риск невозврата выданных средств.

Похожие работы

... выпуск в обращение банковских и казначейских билетов, бумажных денег и ценных бумаг. Система коммерческих банков (КБ) в РФ в ее современном виде формируется с 1988 г. в соответствии с Законом РСФСР от 2.12.90 г. «О банках и банковской деятельности в РСФСР» и Законом «О Центральном Банке Российской Федерации». Банки осуществляют свою деятельность на основе лицензий нескольких видов: n лицензий ...

ологии (клиент-банк, системы денежных переводов, дебетовые и кредитные карты и т.д.), различные виды кредитования (потребительское, ипотечное и др.). Тем не менее, по всем показателям банковская система России значительно отстает от развитых стран. Несмотря на высокий рост, объем выдаваемых кредитов не соответствует задачам экономического роста, стоящим перед страной. В структуре источников ...

... поскольку она не позволяла учреждать банки с ограниченной ответственностью там же, с. 80--82]. Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во ...

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

0 комментариев